Por Fernando López, Ph.D. en Finanzas, Washington University in St. Louis, Estados Unidos. Académico FEN UAH.

![]() Publicado en revista Observatorio Económico Nº 114, 2017.

Publicado en revista Observatorio Económico Nº 114, 2017.

El año 2016 se observaron al menos cuatro expresiones concretas de descontento contra la industria de AFP. En primer lugar, tomó fuerza el movimiento “No + AFP”, que tiene entre sus aspiraciones la desaparición de la industria de administradoras privadas. Este movimiento convocó cuatro marchas masivas entre julio y noviembre de 2016, que contaron con miles de manifestantes en varias ciudades del país.

Segundo, la discusión de una reforma al sistema de pensiones se posicionó como una de las prioridades del Gobierno. Entre las medidas de las que se ha hablado, hay varias que afectarían el corazón del negocio de las AFP. Algunos ejemplos son las licitaciones de afiliados antiguos, la devolución de comisiones cuando los fondos tengan rentabilidades negativas o que las comisiones que los fondos pagan a inversionistas extranjeros sean de cargo de las administradoras.

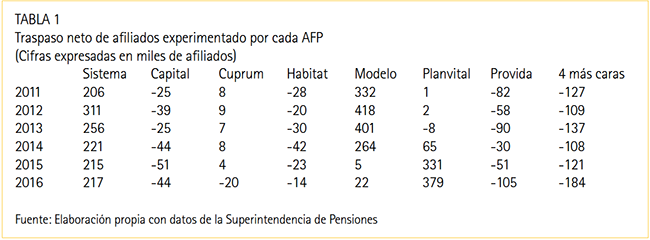

Tercero, el número de traspasos netos desde las administradoras más caras a las más baratas superó en 2016 los máximos históricos observados desde 2011. En efecto, las cuatro administradoras que cobraban las mayores comisiones experimentaron la salida neta de 184 mil afiliados, que supera en 50% la salida observada en 2015 y en 34% la mayor salida de los últimos cinco años (ver Tabla 1).

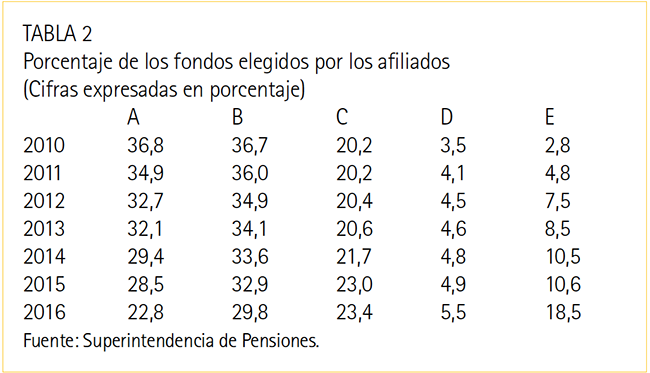

El cuarto evento fue la respuesta de los afiliados al llamado que hizo el movimiento No+AFP a cambiarse al Fondo E. Si a diciembre de 2010 menos de 3% de los afiliados había optado por el Fondo E, en diciembre de 2016 este porcentaje se multiplicó por un factor de 6,6 veces (ver Tabla 2). Es decir, más de la mitad de este incremento coincide con el llamado de No+AFP. Cabe señalar que estos traspasos tienen un impacto mínimo en los resultados de las administradoras pero podrían afectar negativamente a los afiliados. Más allá de las rentabilidades observadas en los últimos meses, los afiliados que por su tolerancia al riesgo optarían por el Fondo A, en el largo plazo podrían tener efectos negativos y significativos en la rentabilidad de sus fondos de pensiones.

En contraste con la magnitud del impacto reputacional, los eventos observados en 2016 tuvieron un efecto acotado en los resultados de las administradoras. Las ganancias de la industria (antes de impuestos) crecieron 4,8% real, pasando de US$616 millones en 2015 a US$645 en 2016 (Tabla 3). Adicionalmente, a pesar de que hubo llamados específicos a abandonar Cuprum y Provida, sus ganancias antes de impuestos crecieron un 2,1% y 12,4% real en relación al año anterior, respectivamente. Al considerar el volumen de traspasos de afiliados, Provida sólo perdió 3,4% de sus afiliados y Cuprum sólo 3,2%. Del mismo modo, los ingresos por comisiones de Provida cayeron un 0,8% real y los de Cuprum aumentaron en 1,2% real.

Aunque los eventos observados en 2016 no tuvieron un impacto significativo en los resultados financieros de la industria, se produjo un aumento en su riesgo regulatorio. En efecto, si se implementaran algunas de las medidas señaladas anteriormente, la industria podría experimentar un deterioro significativo en sus resultados.

La reducción de comisiones anunciada por AFP Provida es el anuncio más llamativo de 2017. Esta iniciativa tiene un foco comunicacional con el que la administradora apunta a dejar de ser identificada como “la AFP más cara de la industria”. Al considerar su efecto en los precios relativos podemos constatar que su comisión por cotizaciones obligatorias –su principal fuente de ingresos– pasará de 3,8 a 3,5 veces lo que cobra Planvital y de 2 a 1,9 veces lo que cobra Modelo. Una reducción acotada en las comisiones por cotizaciones obligatorias tiene sentido porque los afiliados son poco sensibles a las diferencias en comisiones. Adicionalmente, si la reducción en las comisiones por cotizaciones obligatorias se hubiese implementado en 2016, las ganancias de la administradora hubiesen caído en unos US13 millones, pasando de los US$168 millones que efectivamente obtuvo a US$155 millones. Este cálculo no considera el impacto que la iniciativa pudo haber tenido en la salida de afiliados y, por lo tanto, es conservador.

Adicionalmente, las administradoras han anunciado una serie de iniciativas para acercarse a los afiliados, como la creación de comités de afiliados, el aumento en las inversiones para promover la educación y el ahorro previsional y la posibilidad de presentar sus resultados en cuentas públicas. Estas iniciativas apuntan a construir una relación de confianza y cercanía con los afiliados, ayudándolos a comprender el quehacer de las AFP y la manera en que contribuyen a mejorar sus pensiones.

Es difícil anticipar el efecto de la estrategia impulsada por las AFP porque la ciudadanía también escuchará lo que digan otros actores, como candidatos presidenciales y movimientos sociales. Lamentablemente, el bajo nivel de educación previsional de los afiliados implica que el apoyo popular no estará necesariamente basado en el mérito de las propuestas, sino que en la simpatía y en la confianza proyectada por quienes las propongan.