Por Fernando López, Ph.D. en Finanzas, Washington University in St. Louis, Estados Unidos. Académico FEN UAH.

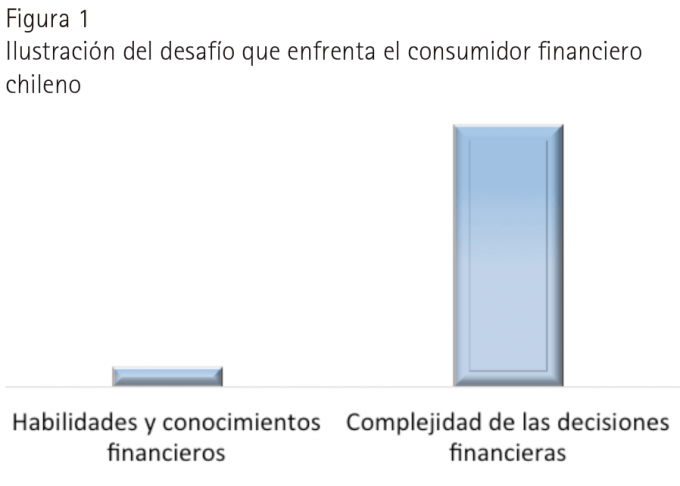

Contrario a los supuestos de racionalidad en que se basa la teoría del consumidor -y que recitan los estudiantes de ingeniería comercial durante sus primeros años de carrera- existe una brecha enorme entre las habilidades del consumidor financiero y el grado de complejidad asociada a la administración de sus finanzas personales (Figura 1). Esta falta de habilidades no debería sorprendernos porque en la práctica sabemos poco y nada acerca de un sinnúmero de temas, como plantar una lechuga o comunicarnos en nepalí. Esto tampoco debería preocuparnos mucho porque saber cómo plantar una lechuga o entender nepalí poco afecta nuestra calidad de vida. En el caso de las habilidades financieras, la situación es diferente.

¿POR QUÉ NOS PREOCUPAMOS DE LA FALTA DE HABILIDADES FINANCIERAS DE LA POBLACIÓN?

La falta de habilidades financieras podría ocasionarnos costos significativos a nivel individual y a nivel agregado. El costo más obvio es el que experimentan las personas que toman decisiones ineficientes. Un ejemplo de esto sería un estudiante de educación media que no se prepara adecuadamente para postular a universidades debido a que no conoce las posibilidades de financiamiento necesarias para costear su educación. Este estudiante podría perder la oportunidad de vivir la experiencia universitaria, acceder a un mayor número de alternativas de empleo que eventualmente coinciden con su vocación y un mayor nivel de ingreso laboral. Del mismo modo, estudiantes que sin saberlo se endeudan para ingresar a carreras con baja empleabilidad podrían incurrir en pérdidas significativas asociadas a los recursos invertidos y los años que podrían haber dedicado a otra actividad. En la medida que estos errores sean masivos, la falta de conocimientos y habilidades financieras podría incluso afectar el nivel agregado de capital humano y la productividad de la economía.

Un segundo costo de la falta de habilidades financieras de los consumidores es que distorsiona los incentivos de algunos actores de la industria financiera para competir. Por ejemplo, un vendedor de servicios financieros que recibe comisiones diferenciadas según los productos que vende tendrá incentivos para vender aquellos servicios con que obtendrá mayores comisiones y no necesariamente los más idóneos para su cliente. A nivel corporativo, la falta de habilidades financieras podría representar una fuente de poder de mercado que permita acceder a ganancias superiores a las que obtendrían en un mercado con consumidores sofisticados.

Un tercer costo es el eventual deterioro de la legitimidad de algunos actores de la industria financiera, como ocurrió con las AFP en 2016. Lo preocupante es que un consumidor financiero poco informado podría dar respaldo político a ideas que tienen una apariencia atractiva pero que podrían perjudicarlo.

AVANCES EN EDUCACIÓN FINANCIERA

En la última década se han realizado una serie de iniciativas para promover la educación financiera. Entre estas, se han desarrollado numerosos programas educativos, se han implementado encuestas para cuantificar el nivel de conocimiento y conductas financieras (EPS, CAF-SBIF, Casen, EFH), se instauró la celebración de la semana y el mes de la educación financiera, se creó una Comisión Asesora para la Inclusión Financiera y hay un proyecto de ley que propone educación financiera obligatoria en enseñanza básica y media. Uno de los principales frutos de los esfuerzos realizados por instituciones públicas y privadas es que hoy tenemos más conciencia de las dificultades que tienen las personas para administrar sus recursos financieros.

UN MERCADO MÁS AMIGABLE

Una alternativa que complementa la educación financiera es la simplificación y orientación de la toma de decisiones por parte de los consumidores. En esta línea se han implementado tres tipos de medidas. Primero, instaurar la obligatoriedad de contratar servicios financieros considerados imprescindibles como el ahorro previsional, seguro de salud, multifondos, seguro obligatorio de accidentes personales (SOAP) y seguro accidentes laborales. Segundo, aumentar la transparencia en la entrega de información, por ejemplo, a través de la Carga Anual Equivalente (CAE) asociada a los créditos y la Tasa Anual de Costos (TAC) de los fondos mutuos. Tercero, establecer licitaciones que minimicen el precio y garanticen un nivel mínimo de calidad de algunos servicios financieros como la administración de cotizaciones previsionales de trabajadores que se incorporan al sistema de pensiones, seguros de créditos hipotecarios y seguros de invalidez y sobrevivencia asociados a los ahorros previsionales.

Pese a que muchas de estas medidas no cuentan con evaluaciones de impacto, se aprecia que hoy es más fácil informarse sobre temas relacionados con las finanzas personales, tanto porque tenemos un mayor acceso a información como porque contamos con un mercado mucho más amigable de lo que era hace años atrás. Sin embargo, las habilidades del consumidor financiero siguen siendo insuficientes para abordar la complejidad de las decisiones que enfrenta.

LA NECESIDAD DE UN ACTOR CON UNA MIRADA INTEGRAL

Para avanzar en materias de educación financieras y simplificar el entorno en que el consumidor financiero toma decisiones se requiere una entidad (o un actor dentro de una entidad) con dedicación exclusiva, con competencias técnicas y políticas, capaz de elaborar una estrategia de largo plazo que articule los esfuerzos de distintos actores. Esta entidad debería tener objetivos concretos, plazos definidos, atribuciones específicas y un presupuesto razonable que le permita desarrollar su quehacer. La necesidad de un actor con estas características se explica por al menos tres razones.

Primero, la naturaleza y envergadura del problema requiere de una mirada sistémica que difícilmente podría entregar alguna de las instituciones vigentes. A la fecha, entidades públicas y privadas han abordado los problemas que enfrenta el consumidor financiero desde sus ámbitos de competencia. Sin embargo, no se ha logrado un enfoque “integral” que permita identificar prioridades y desarrollar instrumentos (probados científicamente) que contribuyan a mejorar la administración de las finanzas personales por parte de la población.

En términos de prioridades, inclusión financiera, endeudamiento responsable y pensiones son los temas que han recibido mayor atención. Sin duda, estos son altamente relevantes porque la incapacidad de los consumidores para abordarlos podría afectar significativamente la calidad de sus decisiones y su bienestar. Sin embargo, hay otros temas de tanto o más impacto que no han sido abordados de manera adecuada. Quizás, el caso más preocupante corresponde a las decisiones de los jóvenes respecto a su educación, uno de los principales determinantes de empleabilidad y salarios durante su ciclo de vida. Pese a su relevancia, la evidencia disponible para Chile sugiere que muchos jóvenes no entienden ni consideran las implicancias económicas asociadas a las distintas trayectorias educacionales que podrían seguir. Considerando la importancia del capital humano tanto para el desarrollo individual como para la productividad de la economía, analizar la racionalidad de las decisiones de educación de los jóvenes debería ser un tema prioritario.

Segundo, el mundo académico no tiene incentivos suficientes para desarrollar los estudios que se necesitan como base para elaborar dicha estrategia. Una razón posible es que rara vez estos estudios conducen a publicaciones indexadas en revistas internacionales y, por tanto, no son apreciados en las postulaciones a concursos de investigación (como FONDECYT). Del mismo modo, la mayoría de las instituciones a nivel nacional no considera el mérito de estas investigaciones en sus evaluaciones para efectos de promoción académica.

Por último, para ilustrar la importancia de la dedicación exclusiva, vale la pena recordar la “Comisión para la Inclusión Financiera”. Esta Comisión fue creada en 2014 con el objeto de desarrollar una estrategia para mejorar el bienestar del consumidor financiero. Sin embargo, su incidencia ha sido acotada. En parte, esto se debe a que está integrada por los titulares de cinco ministerios que tienen que dividir sus esfuerzos y atención en proyectos vinculados a sus carteras, entre los cuales el consumidor financiero no es necesariamente una prioridad.

* Este artículo se basa en el estudio del mismo autor: “Consumidor Financiero: Diagnostico y Algunas Propuestas”, por aparecer en el libro: “Crisis Financieras: Lecciones económicas, regulatorias y éticas para Chile.