Diversos estudios afirman que las mujeres muestran conductas más conservadoras que los hombres a la hora de invertir. La psicología sugiere que en la población general estas diferencias se explican por emociones, confianza individual y la manera en que perciben las situaciones de riesgo. Este artículo analiza si existen diferencias por género en las decisiones relacionadas con las inversiones de los fondos de pensiones en Chile, utilizando datos agregados de la Superintendencia de Pensiones. Los resultados muestran que no hay mayores diferencias en el porcentaje de hombres y mujeres que escogen sus multifondos versus quienes se acogen a la opción por defecto que les ofrece el sistema. Entre quienes escogen sus multifondos, tampoco se observan mayores diferencias agregadas en el nivel de riesgo de dichos multifondos.

Por: Fernando López Gutiérrez, Ph.D. en Finanzas, Washington University in St. Louis. Académico FEN-UAH.

felopez@uahurtado.cl

Allan Gajardo Moreno, Ingeniero Comercial, FEN-UAH.

allangajardom@gmail.com

Publicado en revista Gestión y Tendencias N°3, volumen IV

Relación entre género y riesgo en las inversiones

Diversos estudios internacionales en el ámbito de las inversiones muestran que las mujeres tienden a tomar menores niveles de riesgo que los hombres. Esto se ha observado en el caso de la inversión en acciones (Dreber & Anna, 2015; Odean, 2001; Halko & Alanko, 2012), ahorros previsionales (Sunden & Surette, 1998) y fondos mutuos (Dwyer & List, 2001). Para explicar este fenómeno, la literatura psicológica nos ofrece tres hipótesis.

H1: Emociones. Las mujeres experimentan las emociones con mayor intensidad que los hombres y, por tanto, en anticipación a la posibilidad de un resultado negativo, ellas optarían por alternativas más conservadoras (Lowenstein, et al., 2001).

H2: Exceso de confianza (Overconfindence). La literatura psicológica muestra que hombres y mujeres profesionales de diversos campos (psicólogos clínicos, médicos, enfermeras, banqueros, abogados) presentan exceso de confianza respecto al resultado de una tarea o decisión (Odean, 2001). Sin embargo, este exceso de confianza seria mayor en los hombres y, por tanto, tendrían una mayor propensión a tomar riesgo.

H3: Maneras en que interpretan las situaciones de riesgo. Por último, Arch (1993) plantea que las diferencias en la disposición a tomar riesgos están relacionadas con la manera en que hombres y mujeres interpretan las situaciones de riesgo. Los hombres tienden a percibirlas como un desafío a enfrentar, mientras que las mujeres las perciben como una amenaza que es necesario evitar.

A continuación, describiremos los principales aspectos de nuestro esquema de multifondos y examinaremos si existen diferencias agregadas entre hombres y mujeres respecto a las decisiones de inversión de sus ahorros previsionales.

¿Qué son los multifondos?

Los afiliados al sistema previsional chileno pueden invertir sus ahorros previsionales en cinco fondosde pensiones denominados por las letras A, B, C, D y E. Los activos administrados por estos multifondos ascendieron a 218 mil millones de dólares a junio de 2019 de los cuales 13,5% está invertido en el Fondo A, 15.9% en el Fondo B, 35,4% en el Fondo C, 17,6% en el Fondo D y 17.2% en el Fondo E.

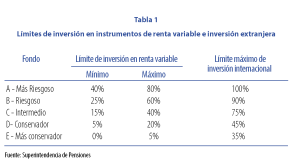

El diseño de los multifondos apunta a que estos tengan distintos niveles de riesgo, de manera que el Fondo A sea el más riesgoso y que el más conservador sea el Fondo E. Este ordenamiento en el nivel de riesgo se implementa a través de límites en el porcentaje de los activos que se invierte en instrumentos de renta variable como acciones o fondos mutuos de acciones. La Tabla 1 muestra los límites de inversión en instrumentos de renta variable e inversión extranjera. En la práctica, el Fondo A esta principalmente invertido en instrumentos de renta variable internacional, mientras que el Fondo E se encuentra principalmente en activos de renta fija chilena.

El diseño de los multifondos apunta a que estos tengan distintos niveles de riesgo, de manera que el Fondo A sea el más riesgoso y que el más conservador sea el Fondo E. Este ordenamiento en el nivel de riesgo se implementa a través de límites en el porcentaje de los activos que se invierte en instrumentos de renta variable como acciones o fondos mutuos de acciones. La Tabla 1 muestra los límites de inversión en instrumentos de renta variable e inversión extranjera. En la práctica, el Fondo A esta principalmente invertido en instrumentos de renta variable internacional, mientras que el Fondo E se encuentra principalmente en activos de renta fija chilena.

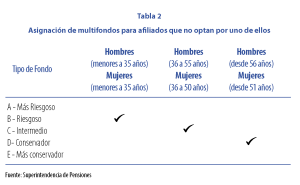

La idea es que los afiliados jóvenes inviertan en los fondos más riesgosos y que este riesgo disminuya gradualmente a medida que avanza su edad. Específicamente, los fondos de pensiones de hombres y mujeres que se incorporan al sistema de pensiones con menos de 35 años son asignados al Fondo B. A partir de los 36 años, los ahorros previsionales se transfieren gradualmente al Fondo C. Por último, a partir de los 51 años en el caso de las mujeres y 56 en el caso de los hombres, los fondos se traspasan gradualmente al Fondo D. Esta diferencia se debe a que las mujeres se pueden jubilar a los 60 años, mientras que en el caso de los hombres esto ocurre a los 65 años. Sin perjuicio de lo anterior, los afiliados tienen libertad de elección respecto a aquella parte de sus ahorros previsionales que les permitan financiar una pensión igual o superior al (i) 70% del promedio de las remuneraciones imponibles recibidas durante la etapa activa o (ii) 80% de la Pensión Máxima con Aporte Solidario (PMAS) que a partir de julio de 2019 asciende a $325.646.

La idea es que los afiliados jóvenes inviertan en los fondos más riesgosos y que este riesgo disminuya gradualmente a medida que avanza su edad. Específicamente, los fondos de pensiones de hombres y mujeres que se incorporan al sistema de pensiones con menos de 35 años son asignados al Fondo B. A partir de los 36 años, los ahorros previsionales se transfieren gradualmente al Fondo C. Por último, a partir de los 51 años en el caso de las mujeres y 56 en el caso de los hombres, los fondos se traspasan gradualmente al Fondo D. Esta diferencia se debe a que las mujeres se pueden jubilar a los 60 años, mientras que en el caso de los hombres esto ocurre a los 65 años. Sin perjuicio de lo anterior, los afiliados tienen libertad de elección respecto a aquella parte de sus ahorros previsionales que les permitan financiar una pensión igual o superior al (i) 70% del promedio de las remuneraciones imponibles recibidas durante la etapa activa o (ii) 80% de la Pensión Máxima con Aporte Solidario (PMAS) que a partir de julio de 2019 asciende a $325.646.

Decisión 1: ¿Escoger multifondos o quedarse con la opción por defecto?

En materia de fondos de pensiones, la primera decisión que toman los afiliados corresponde a optar o no por alguno de los multifondos entre los que pueden escoger según su edad. De acuerdo con las hipótesis descritas, las mujeres tendrían una menor probabilidad de optar por uno de los fondos por su mayor capacidad de anticipar sus emociones negativas en caso de equivocarse de fondo (H1), tendrían menos confianza que los hombres respecto al resultado de esta decisión (H2) y el hecho de que interpretarían las situaciones de riesgo como una amenaza (H3).

En materia de fondos de pensiones, la primera decisión que toman los afiliados corresponde a optar o no por alguno de los multifondos entre los que pueden escoger según su edad. De acuerdo con las hipótesis descritas, las mujeres tendrían una menor probabilidad de optar por uno de los fondos por su mayor capacidad de anticipar sus emociones negativas en caso de equivocarse de fondo (H1), tendrían menos confianza que los hombres respecto al resultado de esta decisión (H2) y el hecho de que interpretarían las situaciones de riesgo como una amenaza (H3).

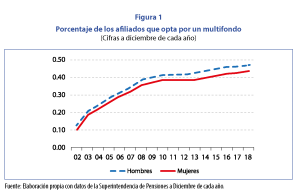

La Figura 1 muestra el porcentaje de hombres (línea segmentada) y mujeres (línea continua) que ha optado por uno de los fondos a diciembre de cada año desde la creación de los multifondos. Los datos corresponden a estadísticas agregadas para el total de afiliados al sistema de capitalización individual que reporta mensualmente la Superintendencia de Pensiones. Llama la atención que pese a los 18 años que tiene el sistema de multifondos, menos de la mitad de los afiliados ha escogido su multifondo. Respecto a las diferencias entre hombres y mujeres, se aprecia que un mayor porcentaje de hombres ha optado por su multifondo, pero la diferencia promedio al cierre de cada año asciende a 3%, con un mínimo de 1,9% y un máximo de 3,9%, una magnitud acotada.

Decisión 2: Elección de multifondo

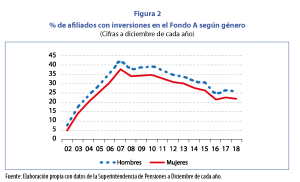

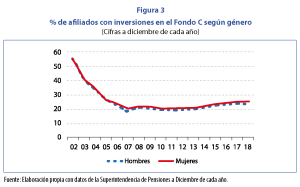

A continuación, analizamos si existen diferencias en el nivel de riesgo de los multifondos seleccionados por el subgrupo de afiliados que ha optado por alguno de los multifondos entre 2002 y 2018. Al igual que en el caso de la decisión anterior, las hipótesis H1, H2 y H3 sugieren que las mujeres seleccionarían fondos más conservadores que los hombres. Sin embargo, los datos agregados no reflejan diferencias sustanciales en el periodo. En efecto, la Figura 2 muestra que el porcentaje de hombres y mujeres que opta por el Fondo A es similar. Las figuras 3 y 4 muestran que tampoco hay diferencias considerables en la proporción de hombres y mujeres que selecciona el Fondo C y E, respectivamente.

A continuación, analizamos si existen diferencias en el nivel de riesgo de los multifondos seleccionados por el subgrupo de afiliados que ha optado por alguno de los multifondos entre 2002 y 2018. Al igual que en el caso de la decisión anterior, las hipótesis H1, H2 y H3 sugieren que las mujeres seleccionarían fondos más conservadores que los hombres. Sin embargo, los datos agregados no reflejan diferencias sustanciales en el periodo. En efecto, la Figura 2 muestra que el porcentaje de hombres y mujeres que opta por el Fondo A es similar. Las figuras 3 y 4 muestran que tampoco hay diferencias considerables en la proporción de hombres y mujeres que selecciona el Fondo C y E, respectivamente.

Discusión sobre los resultados

Si los hombres y mujeres afiliados al sistema de mujeres tuvieran las mismas características, los resultados anteriores podrían interpretarse como evidencia de que no existen diferencias sustanciales en sus decisiones de inversión respecto a los multifondos. Sin embargo, existen hipótesis alternativas que también son consistentes con los resultados. Por ejemplo, si las mujeres fueron asesoradas por hombres (padres, parejas, amigos), entonces la similitud de los resultados podría deberse a esta asesoría. Del mismo modo, el mayor grado de aversión al riesgo de las mujeres podría compensarse con el hecho de que los afiliados hombres tienen mayor edad. Para testear estas hipótesis se necesitan datos individuales que no examinamos en este estudio.

Comentarios finales

La literatura psicológica sugiere que las mujeres serían más conservadoras que los hombres en materias de inversiones. Sin embargo, al analizar las estadísticas agregadas para el sistema de pensiones chileno no se observan diferencias sustanciales en la probabilidad de que hombres y mujeres opten por un fondo. En caso de optar por alguno de ellos, las mujeres tampoco son más conservadoras en dicha elección. Un análisis futuro debería examinar la medida en que estas decisiones previsionales de hombres y mujeres están influenciadas por distintas características como su nivel de conocimiento previsional, aversión al riesgo y asesoría por parte de personas cercanas.de que hombres y mujeres opten por un fondo. En caso de optar por alguno de ellos, las mujeres tampoco son más conservadoras en dicha elección. Un análisis futuro debería examinar la medida en que estas decisiones previsionales de hombres y mujeres están influenciadas por distintas características como su nivel de conocimiento previsional, aversión al riesgo y asesoría por parte de personas cercanas.

Referencias

- Arch, E. C., 1993. Risk-taking: A motivational basis for sex differences. Journal of Psychology, 73(1), pp. 3-11.

- Dreber & Anna, J. A. &., 2015. Gender, stock market participation and financial literacy. Economics Letters, 137(C), pp. 140-142.

- Dwyer, P. D. & List, J. H. G. &. J. A., 2001. Gender differences in revealed risk taking: Evidence from mutual fund investors. Journal of Economic Literature, 76(2), pp. 151-158.

- Halko, M.-L. & Alanko, M. K. &. E., 2012. The gender effect in risky asset holdings. Journal of Economic Behavior and Organization, 83(1), pp. 66-81.

- Lowenstein, G. F., Hsee, C. K. & Welch, E. U. W. &. N., 2001. Risk as feelings. American Psychological Association, 127(2), pp. 267-286.

- Odean, B. M. B. &. T., 2001. Boys will be boys: Gender, overconfidence and common stock investment. The Quarterly Journal of Economics, 116(1), pp. 261-292.

- Sunden, A. & Surette, B., 1998. Gender differences in the allocation of assets in retirement savings plans. American Economic Review Papers & Proceedings, 88(2), pp. 207-211.