Por Fernando López* y Felipe López**. *Ph.D. en Finanzas, Olin Business School, Washington University in St. Louis, Estados Unidos. Académico FEN. **Estudiante de Ingeniería Comercial, FEN.

![]() Publicado en revista Observatorio Económico Nº 104, 2016.

Publicado en revista Observatorio Económico Nº 104, 2016.

En los últimos meses, una serie de empresas de inversiones entre las que destacan AC inversions y Grupo Arcano S.A. han sido acusadas de utilizar un esquema conocido como “estafas piramidales” para defraudar a miles de personas por montos cercanos a los 200 millones de dólares. ¿En qué consisten las estafas piramidales? ¿Son casos excepcionales o recurrentes? ¿Por qué las personas caen en estos esquemas? ¿Se puede evitar que sigan ocurriendo? Son algunas de las preguntas que abordamos en este artículo.

¿Qué son las estafas piramidales?

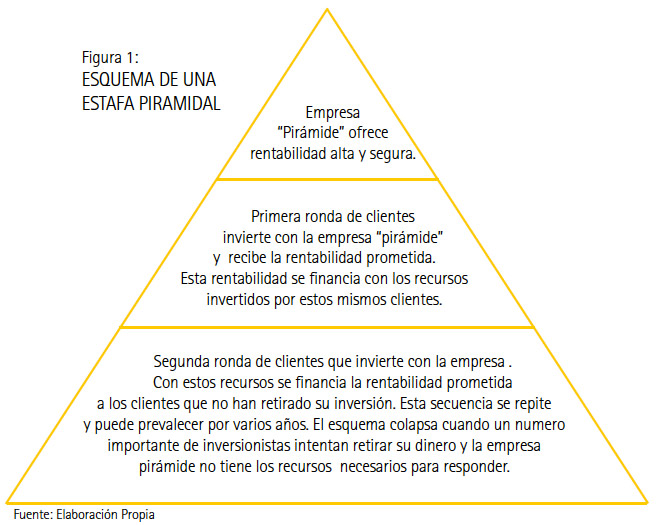

Son esquemas orientados a captar clientes ofreciéndoles una alternativa de inversión que promete rentabilidades altas y garantizadas. Por ejemplo, AC Inversions prometía una rentabilidad que -según distintos medios de prensa- fluctuaba entre 1,5% y 5% mensual, equivalentes a 19,5% y 80% anual para una persona que no retira su inversión en un año. Estas rentabilidades superan ampliamente el 4,85% que ofrecen actualmente los Pagarés en pesos del Banco Central a 30 días, que son los instrumentos de inversión menos riesgosos del país; y la rentabilidad de 10% anual promedio alcanzado por la bolsa local en el periodo 2000-2015, que no cuenta con ningún tipo de garantías.

La clave del esquema consiste en cumplir con el pago de las rentabilidades a la primera ronda de clientes, con el objetivo de obtener la confianza de estos y de nuevos clientes potenciales. Estas rentabilidades se pagan con los aportes de los mismos clientes. En la medida que el modelo se vuelve popular, aumenta el número de inversionistas y los montos que estos invierten. El esquema se descubre cuando un porcentaje importante de los clientes intenta retirar su inversión y se dan cuenta que la empresa no cuenta con los recursos.

Las Estafas Piramidales no son nuevas en Chile

Los casos más populares de los últimos 50 años de la historia de Chile son tres. En 1971, “la Coneja” utilizaba los diarios y la televisión para invitar a depositar dinero en una cuenta bancaria a cambio de libros y la posibilidad de ganarse un viaje alrededor del mundo para quienes lograran predecir los resultados de algunos partidos de fútbol. A pocos meses de operación, los gestores del esquema escaparon a Estados Unidos con lo que lograron recaudar, sin recibir ningún tipo de sanción.

Durante el periodo militar surgió La Cutufa. Esta empresa estaba dirigida por el capitán del ejército, Patricio Castro, y ofrecía rentabilidades que fluctuaban entre 8% y 15% mensuales que podían financiar gracias a sus supuestas inversiones en empresas y bonos de gobierno. La Cutufa logró defraudar a 337 personas del ámbito político, empresarial y militar, por un monto que -en cifras a diciembre de 2015- supera los 11 millones de dólares.

En un caso más reciente, nos encontramos con el esquema de los “quesitos”. Este operaba a través de la venta de fermentos lácteos concentrados para cultivo directo en leche, filtros de tela y cartuchos de papel. El set con estos insumos se adquiría por $250.000 y permitía producir 20 cultivos en 16 semanas. Al final del proceso, el cliente podría vender los “quesitos” resultantes a la empresa “Fermex Chile S.A.” que a su vez, produciría insumos que vendería a la industria cosmetológica francesa. A las dos semanas de la entrega, los clientes podían ir a buscar 8 cheques a través de los cuales recibiría pagos quincenales por un monto de $62.500. El esquema quedó al descubierto en 2006, gracias a un reportaje del programa “Contacto” de Canal 13. La estafa dejó cerca de 5.500 afectados por un monto que a diciembre de 2015 supera los 15 millones de dólares.

Tampoco son nuevas en el mundo

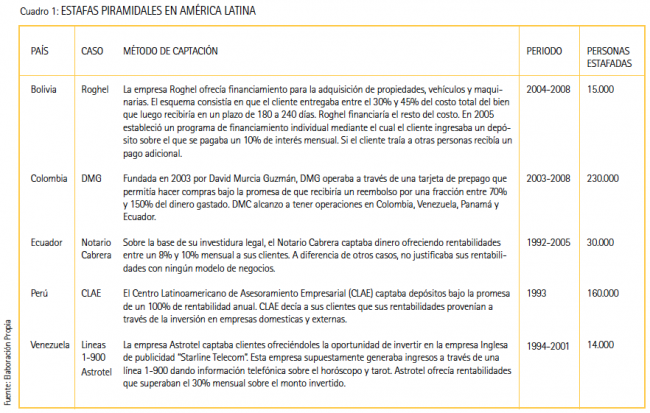

Las estafas piramidales tienen más de 100 años de historia internacional. Uno de los casos más populares corresponde al “Esquema Ponzi”. Carlos Ponzi, un inmigrante italiano que en Estados Unidos identificó que las mismas estampillas para envíos de correo entre su país y Europa no tenían el mismo precio al ajustarlas por el tipo de cambio. Prometiendo una rentabilidad de 5% en 45 días, Ponzi logró estafar a más de 20 mil personas por un monto cercano a los 15 millones de dólares. Sin embargo, fue descubierto por un fiscal de Boston y finalmente encarcelado por más de 14 años. Tal como lo muestra el cuadro 1, las estafas piramidales también han sido comunes en América Latina.

¿Qué factores explican que tantas personas participen en esquemas piramidales?

Existen varias explicaciones posibles para el éxito que tienen los creadores de esquemas piramidales en la captación de clientes. Para facilitar la explicación, consideremos dos tipos de inversionistas: uno informado y uno no informado.

El inversionista informado es una persona con alto nivel de conocimiento financiero que entiende cómo funciona un esquema piramidal. Este perfil podría invertir si cree que es una de las primeras personas en ingresar al esquema y, por lo tanto, tiene la expectativa de que recuperará su inversión y obtendrá la rentabilidad prometida. Su principal dificultad es identificar el momento en que el sistema colapsa.

Por su parte, el inversionista no informado, que es coherente con el ciudadano promedio, no sabe lo que es un esquema piramidal. En este contexto, existen al menos tres razones que podrían explicar su participación. El primero es la “falta de educación financiera”. En efecto, el bajo nivel de conocimiento financiero de la población actual hace difícil pensar que las personas sepan que no es posible garantizar rentabilidades superiores a cierto nivel.

El segundo mecanismo posible es un sesgo psicológico conocido como “exceso de confianza”. Este sesgo podría estar presente si los inversionistas creen tener habilidades superiores o suerte para identificar oportunidades de inversión de alta rentabilidad y bajo riesgo. Por último, la “ley de los números pequeños”, que se refiere al hecho de que los seres humanos tienden extrapolar resultados observados en pocas personas o en pocas oportunidades. De esta manera, la confiabilidad se construye en la medida que la empresa del esquema efectivamente cumple con los pagos de rentabilidad a los inversionistas y a sus conocidos.

¿Se puede evitar que sigan ocurriendo? Lo más probable es que sigan apareciendo nuevas versiones de estos esquemas piramidales así como personas que caigan en ellos. Por el lado de la oferta, tal como lo muestra la historia de la humanidad, la ambición es un incentivo poderoso para idear mecanismos atractivos y novedosos que permitan obtener dinero fácil. En este contexto, independientemente de la severidad de las sanciones que se puedan implementar, la expectativa de no ser descubiertos o de que lograrán escapar con las ganancias, serán suficientes para diseñar esquemas que seduzcan a las personas ofreciéndoles rentabilidades altas y garantizadas.

Por el lado de la demanda, uno podría pensar que una buena educación financiera lograría reducir el efecto de la falta de conocimiento financiero, el exceso de confianza y la ley de números pequeños descritos anteriormente. Sin embargo, la historia nos muestra que ni siquiera la mejor educación financiera lograría prevenir que personas caigan en esquemas piramidales. En la mayoría de los casos, las personas defraudadas tienen un nivel de conocimiento financiero que es difícilmente mejorable a través de una política de educación financiera. Por ejemplo, en el caso del gurú de Wall Street, Bernard Madoff, los estafados fueron personas con grandes fortunas y bancos de inversión de todo el mundo como Santander y HSBC. En el caso chileno de la Cutufa, entre los estafados se encontraban personas de alto rango militar, políticos, empresarios y, paradójicamente, algunos “Chicago boys”. El caso del Grupo Arcano de Alberto Chang, -motivo para escibir este artículo-, no es la excepción. Su esquema también logró seducir a una serie de conocidos empresarios

y altos ejecutivos bancarios.