Por Pablo Gonzalez* y Felipe López**

*Ph.D. in Economics, Texas A&M University. Profesor de la Facultad de Economía y Negocios, Universidad Alberto Hurtado.

**Estudiante de Ingeniería Comercial, Facultad de Economía y Negocios, Universidad Alberto Hurtado.

Artículo publicado en el Observatorio Económico N° 78, Diciembre 2013.

Al momento de la publicación de esta columna, el Banco Central ya habrá presentado su último Informe de Política Monetaria (IPoM) y, después de la discusión de todos los años, el Presupuesto 2014 habrá sido aprobado por el Congreso. Por la formalidad del procedimiento y el esfuerzo que implica realizarlo, Chile es, quizás, uno de los países en Latinoamérica que destaca por la legitimidad que han alcanzado ambos documentos, convertidos en verdaderas instituciones que dan soporte a la estabilidad económica y política. Sin embargo, no está del todo claro que estén cumpliendo con sus cometidos.

Empecemos por el IPoM, publicación que juega un rol fundamental en presentar el escenario en el cual se ha llevado a cabo la política monetaria en el pasado reciente y en fijar los posibles caminos a seguir, considerando tanto los factores internos como externos a la economía nacional. “El Informe de Política Monetaria tiene como propósitos principales los siguientes: (i) informar y explicar al Senado, al Gobierno y al público general la visión del Consejo del Banco Central sobre la evolución reciente y esperada de la inflación y sus consecuencias para la conducción de la política monetaria; (ii) exponer públicamente el marco de análisis de mediano plazo utilizado por el Consejo en la formulación de la política monetaria; y (iii) proveer información útil para la formulación de las expectativas de los agentes económicos sobre la trayectoria futura de la inflación y del producto”, es su definición en el sitio web del Banco Central.

De lo anterior se desprende que los argumentos presentados por el Banco Central en el IPoM son relevantes para comprender la economía en el corto plazo.

Nadie puede objetar que un presupuesto hecho a cabalidad responde tanto a los lineamientos macroeconómicos que el gobierno quiera imprimir en su gestión como a los fundamentos de su política de financiamiento de las iniciativas que considere apropiadas. Tanto los gastos como los ingresos del Estado cumplen el doble juego de aportar a la estabilidad macroeconómica y de cambiar condiciones, costos y/o precios a nivel microeconómico. Dentro de ese contexto, la implementación de la política fiscal en un marco de balance estructural juega un rol fundamental para el mediano y largo plazo.

EL CASO DEL BANCO CENTRAL

Uno de los principales productos que el Informe de Política Monetaria presenta al Congreso son las estimaciones respecto al nivel de actividad durante el año en curso y las previsiones para el siguiente. Esta es información que permite a los agentes económicos formular sus propias predicciones respecto al futuro. Los inversores, por ejemplo, la utilizan para decidir si retrasar o acelerar sus proyectos; las familias, respecto a un posible endeudamiento, etcétera.

Si bien a través del tiempo los meses en los que se presentaban estos IPoM han variado, prácticamente en cada trimestre disponemos de una estimación para el crecimiento del PIB para el año en curso proporcionada por el IPoM y, a fines de año, la primera valoración para el año siguiente. En forma sistemática, el Banco Central informa el rango dentro del cual estima que se ubicará dicho crecimiento. Por ejemplo, en página 30 del informe del pasado septiembre se expresaba: “En el escenario base, el PIB de Chile crecerá entre 4,0 y 4,5% en el 2013. Este rango está dentro de lo considerado en el IPoM de junio. Para el 2014, se estima que el crecimiento estará en un rango entre 4,0 y 5,0%”.

¿Estaría el Banco Central particularmente interesado en publicar predicciones desconectadas con lo que se espera en realidad? Pues en principio, desde el punto de vista teórico, hay varias. Para batallar con ello, la independencia del Banco Central es un factor fundamental, aunque no resuelva todo. Por los efectos negativos sobre las expectativas de crecimiento y el comportamiento de los productos, es difícil pensar que una autoridad económica pudiera revelar crudamente la profundidad de una crisis en ciernes dado que podría sesgar las expectativas en forma negativa y, en consecuencia, adelantar las caídas en producto. Como también lo es que anuncie una recuperación mucho más fuerte de lo que el mercado espera, lo que podría inducir a pensar en un rápido recalentamiento de la economía y, por lo tanto, generar tasas de inflación más elevadas.

El análisis de los datos recogidos desde el año 2003 (con la salvedad de que hay pocas observaciones disponibles) no indica una predisposición del Banco Central a disminuir la “gravedad” del ciclo para sesgar expectativas. Sin embargo, es posible pensar que, a través del IPoM, al menos se está entregando información parcelada. Como dijimos anteriormente, el Banco Central realiza sus estimaciones de nivel de actividad en forma de un rango. Su comportamiento ha sido sistemático en los últimos diez años. Al estimar la tasa de crecimiento esperada para el PBI para cada año, el “ancho” del rango de estimación sigue un patrón. Las estimaciones hechas en el último trimestre del año anterior y en el primero y segundo trimestres de cada año es constante e igual a 1%. A partir del tercer trimestre ese “ancho” cae a 0,5%. En un párrafo anterior, por ejemplo, vimos que en septiembre se esperaba un crecimiento para el 2013 entre 4,5% y 5,0%.

La caída en la amplitud de este rango es lógica. No es lo mismo estimar el crecimiento del PIB en marzo que en septiembre, dada la acumulación de información y el más corto horizonte de predicción. Lo inexplicable es por qué el rango es constante. En este sentido, podemos suponer que el Banco Central está recortando información que puede ser importante para el mercado. Al hacer una predicción de una variable se tiene un margen de error. Existe una probabilidad asociada a que la variable se observe dentro de ese rango. O el Banco Central mantiene constante la amplitud de este rango y por lo tanto informa la probabilidad de que el PIB efectivamente se inscriba en él, o deja constante la probabilidad y por lo tanto el ancho de la banda es el que va cambiando en el tiempo.

Aunque pudiera parecer menor, esta decisión brindaría mejor información al mercado y permitiría, a la vez, una evaluación de las estimaciones del Banco Central.

EL CASO DEL MINISTERIO DE HACIENDA

En 2001, Chile adoptó una política de balance estructural como forma de ordenar sus cuentas fiscales y de garantizar el financiamiento, al menos en el mediano plazo, de los programas de gobierno. Esta política permite la acumulación de excedentes fiscales en periodos buenos del ciclo económico para ser utilizados en periodos de recesión económica.

Supongamos que estamos en presencia de un balance cero estructural, es decir, que los gastos e ingresos fiscales son iguales si la economía está en su senda de largo plazo. Si la economía se encuentra un poco más acelerada, estaremos por encima de la senda a largo plazo, el PIB será mayor y se recaudarán mayores ingresos. Pero esos ingresos extras no se pueden gastar: se deben guardar para el futuro, cuando la economía no esté en periodo virtuoso y, por lo tanto sus ingresos caigan, momento en que se podrá hacer uso de los ahorros acumulados. El nivel de gasto queda definido en función de lo que es sostenible en un mediano o largo plazo, sin importar el ciclo económico.

Es fundamental, entonces, estimar la senda de largo plazo de la economía y los ingresos que se recaudarían hipotéticamente. En el caso chileno, no sólo el nivel de actividad es un condicionante de los ingresos fiscales, sino también el precio del cobre. Es por ello que el Ministerio de Hacienda recurre a comités de expertos independientes (como forma de garantizar la no manipulación por parte del gobierno de turno de las cifras) que colaboran en la predicción del comportamiento del PIB tendencial y el precio del cobre en el mediano y largo plazo.

Este año, en el Comité Consultivo del PIB participaron 18 expertos a quienes se les solicitó estimar las tasas de crecimiento anuales 2013-2018 para la formación bruta de capital fijo, la fuerza de trabajo y la productividad total de factores (ver http://www.dipres.gob.cl/594/articles-105498_doc_pdf.pdf). En el caso del Comité Consultivo del Precio del Cobre, formado por 16 expertos, se le pidió estimaciones anuales del precio del cobre en la Bolsa de Metales de Londres (BML) para el período 2014-2023

(http://www.dipres.gob.cl/594/articles-105499_doc_pdf.pdf).

Estas valoraciones son el insumo fundamental para construir la política de balance estructural que, en definitiva, fija el nivel de gasto público sostenible en el tiempo. Y es justamente aquí donde radica el problema. Si bien los esfuerzos del Ministerio de Hacienda en mejorar la metodología de estimación para el balance estructural han sido importantes desde la implantación de esta política (adhiriendo a metodologías empleadas en países desarrollados y las recomendaciones del Fondo Monetario Internacional), éstos se diluyen cuando se observa la calidad de las estimaciones realizadas por los “expertos”.

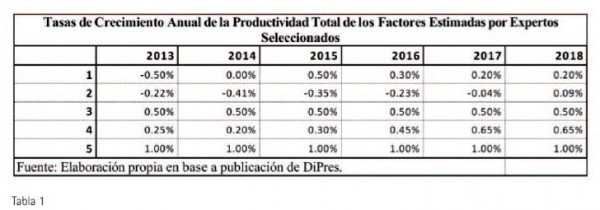

Cabe mencionar que el Gobierno recurre a un pool de expertos nacionales, a quienes les garantiza anonimato y, por lo tanto, su reputación no se ve afectada de ningún modo. Si bien es probable que realicen su trabajo a conciencia, surgen grandes dudas a partir de la observación de la información entregada por algunos de ellos. Si un profesor de economía enviara a sus alumnos la tarea de predecir la tasa de crecimiento anual para la productividad total de los factores, seguramente pediría que, junto a los resultados, enviaran sus códigos de programación para la estimación. Sin embargo, al observar la Tabla 1, lo más probable es que empezaría por evaluar cuidadosamente a los alumnos 1, 3, 5 y quizás el 4.

Como se ha comentado, los esfuerzos por lograr la mejor estimación posible del balance estructural han sido enormes, pero si esa metodología se ha nutrido de datos de dudoso fundamento, simplemente carecerá de sustento. Nada aún se ha comentado al respecto desde el Ministerio de Hacienda, ni siquiera a propósito de la reciente creación del Comité Asesor Fiscal, entidad que en su última acta de sesión del pasado 24 de septiembre (ver http://www.dipres.gob.cl/594/articles-109118_doc_pdf.pdf) se limita a dejar constancia que “cabe destacar que esta etapa de revisión por el Consejo Fiscal Asesor complementa la revisión previa de los parámetros estructurales claves sobre los que se construye el Presupuesto 2014: las estimaciones del PIB tendencial y del precio del cobre de referencia. Para estos efectos, el Consejo tuvo a su vista las planillas de cálculo y la argumentación enviada por los expertos. (… ) A la luz de los antecedentes revisados, el Consejo Fiscal Asesor estima que la Dirección de Presupuestos ha cumplido a cabalidad con la aplicación de la metodología de cálculo del balance cíclicamente ajustado y con la formalidad requerida…”.

El tremendo avance que Chile ha realizado en la definición de los procesos y formalidades que dan marco a la institucionalidad económica, destacables en el contexto latinoamericano, debe ser profundizado en algunos casos. En el caso particular de las proyecciones del PIB pareciera que estamos entre tinieblas. Las estimaciones que el Banco Central nos provee para entender la evolución futura esperada en el corto plazo no nos orientan sobre la probabilidad de que ese escenario se presente. Las estimaciones que permitirían comprender nuestra economía más en el mediano y largo plazo merecen dudas más que razonables respecto a los datos que las nutren. No estamos en presencia de la polémica por el Censo o por el IPC, pero las estimaciones oficiales del PIB requieren de mejor información, sin dudas.