Por Pablo González Ph.D. en Economía Texas A&M University Profesor FEN UAH.

![]() Publicado en revista Observatorio Económico Nº 109, 2016.

Publicado en revista Observatorio Económico Nº 109, 2016.

La discusión por el aumento del gasto que tendrá el presupuesto público para el año 2017 ya está zanjada y, a grandes rasgos, ha dejado conforme a la mayoría de los actores del ambiente político y del económico-financiero. Los miedos respecto a una presión excesiva por el aumento del gasto del sector público que pudiese afectar a la inversión y la percepción del resto del mundo respecto a las cuentas fiscales chilenas parecen haber desaparecido. Los temores respecto a una suba del riesgo país también. Y esto es lo que preocupa. No por las razones que muchos de los analistas expusieron en los días previos al anuncio del Ministro de Hacienda sobre las previsiones para el próximo año, sino porque parece que existe una visión errónea respecto a los problemas que tiene la economía chilena a largo plazo.

Consideremos primero, los miedos sobre el efecto del gasto público acerca del nivel de inversión de la economía y las posibilidades de mayor crecimiento a futuro y dejemos de lado por unos instantes el riesgo país. Desde hace ya cuatro décadas, pero especialmente con el abandono de todo tipo de control sobre la cuenta capital post crisis asiática, Chile decidió convertirse en una economía abierta. Tanto a los flujos comerciales como a los flujos de capitales. Y claramente, en algunos momentos, se ha beneficiado de ello. Hace 10 años atrás, con el boom de los commodities, logró sin problemas el financiamiento para los ambiciosos planes de inversión que el sector de la minería llevó a cabo, y también para financiar los planes de expansión que surgían en la economía por el efecto derrame que la minería tiene en nuestra estructura económica. Esta facilidad para conseguir los fondos necesarios no es más que la corroboración de lo que los libros de texto nos enseñan: en una economía pequeña, sin capacidad de influir en los mercados internacionales de crédito, la inversión se descalza de la capacidad de generación de ahorro nacional. Por lo tanto, el tan comentado temor de los efectos del gasto público sobre la inversión poco tiene que ver en este tema.

Cuando hablamos de crecimiento de largo plazo (no de reactivación cortoplacista) y sector público, la discusión debe centrarse en los efectos distorsivos sobre la asignación de los factores productivos entre distintas actividades alternativas que nuestro sistema tributario pudiera tener (y aquí entran también los distintos gastos tributario, exenciones, postergaciones de pago de impuestos, subsidios, etc.) o su incapacidad para corregir externalidades, además de conocer qué se hace y cómo se usan los recursos que se están recaudando. Es aquí donde nuestros representantes en el Congreso deben concentrar sus esfuerzos.

Pero habíamos dejado de lado el riesgo país, entendido como la probabilidad de que nuestras deudas con el resto del mundo puedan no ser honradas. Es decir, una economía que encuentra un desfasaje al considerar sus acervos y proyecciones de generación de producto en relación a sus previsiones de gasto (tanto público como privado) y stock de deuda inicial. Y esto claramente puede afectar el nivel de inversión de la economía. Una acumulación de deuda neta excesiva puede conducir a mayores primas por riesgo de default sobre los créditos que tomamos del resto del mundo y por lo tanto, un encarecimiento de los fondos necesarios para llevar a cabo los proyectos productivos.

Dentro de esa lógica, Chile, en 2001 decidió adoptar un esquema de balance estructural, específicamente de superávit estructural. Los justificativos no eran los que normalmente se aducen, en el sentido de que los fondos generados tenían que servir para la suavización del ciclo económico, sino que se había pensado en 3 factores fundamentales que tenían relación con compromisos futuros: la regularización patrimonial del Banco Central por efecto de las crisis bancaria de los años 80; las deudas por los bonos de reconocimiento y las posibles obligaciones contingentes por deudas avaladas por el Estado a concesionarios de obras públicas. Chile debía ahorrar para evitar en su momento estresar a la economía cuando tuviera que hacer frente a esas deudas.

Pero con el paso del tiempo la idea original del balance estructural se desdibujó de la mano de la bonanza por el boom de los commodities. La rápida acumulación de activos soberanos solucionó los problemas anteriores. Se generaron nuevos compromisos de largo plazo (reforma previsional) y se estableció la generación de un fondo que, basado en la des acumulación de un activo como lo son las existencias de recursos naturales, pudiera servir para la estabilización de la actividad económica.

Esto no sólo cambió el sentido, sino que con la crisis del 2008-2009, se desvaneció el objetivo de balance estructural. La primera exposición a una situación de estrés para la economía tiró por la borda la regla fiscal. Y todavía no podemos recuperarnos.

Esto no sólo cambió el sentido, sino que con la crisis del 2008-2009, se desvaneció el objetivo de balance estructural. La primera exposición a una situación de estrés para la economía tiró por la borda la regla fiscal. Y todavía no podemos recuperarnos.

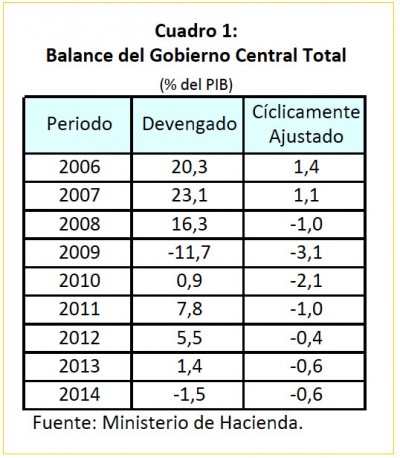

Chile, históricamente (y por ley), ha generado instituciones que pueden ayudar a la prudencia fiscal en términos macroeconómicos, pero aún hay mucho margen de discrecionalidad. La crisis de fines de la década pasada es la evidencia. El Cuadro 1, muestra la incapacidad del país para cumplir con una regla autoimpuesta.

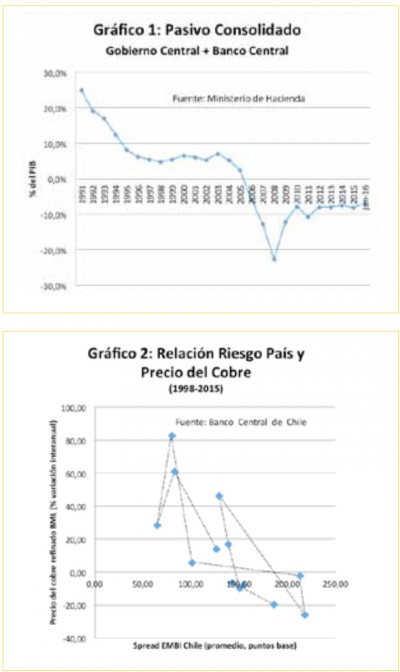

Evidentemente el ordenamiento que permitió la bonanza de años recientes en materia minera generó una visión distinta de Chile en los mercados internacionales. El país aprovechó esos booms para reducir su deuda y cambió un stock por otro. Ello se refleja en sus niveles de endeudamiento (ver Gráfico 1). Pero el salto que está pendiente, y que puede configurar una nueva baja estructural en los niveles de riesgo país, requiere de una nueva base, una nueva regla para los fondos de estabilización económica que no dependa de la explotación de un recurso natural no renovable. Después, la discusión sobre el gasto público se centrará en cómo gastamos y el nivel estará dictaminado por la regla misma.

Esa nueva estructura fiscal es en definitiva la que va a poder desvincular nuestra reputación de honrar las deudas de los vaivenes del precio del cobre, como se muestra en el gráfico que cierra esta columna (Gráfico 2).