Por René González Madrid, Académico de Tributación y Contabilidad FEN UAH.

![]() Publicado en revista Observatorio Económico Nº 113, 2017.

Publicado en revista Observatorio Económico Nº 113, 2017.

El Estado, en virtud de su potestad tributaria, establece impuestos como principal fuente de financiamiento estatal provenientes de las economías privadas. Junto con ello, diseña un cuerpo de normas que permite la recaudación, administración y fiscalización del cumplimiento de las obligaciones tributarias de los contribuyentes de una nación. Este conjunto de elementos es lo que denominamos un Sistema Tributario.

Las características deseables de cualquier sistema tributario contemplan elementos como simplicidad, para que el contribuyente pueda identificar fácilmente los tributos que lo afectan por haber incurrido en conductas de hecho que la ley precisa como de derecho. Flexibilidad, es decir, capacidad de adaptarse a los potenciales cambios que experimente la economía, y suficiencia, donde los gravámenes deben ser capaces de financiar el gasto público comprometido, sin tener que incurrir en más y nuevos impuestos como fuente de financiamiento. Adicionalmente, se deben considerar atributos tan importantes como eficiencia y equidad.

Con respecto al importantísimo atributo de la simplicidad (1), existen variados motivos por los cuales se requieren sistemas tributarios con esta característica elemental. Los actuales sistemas de tributación son de auto declaración, razón por la cual necesitan ser sencillos para promover la debida y adecuada autogestión del contribuyente en el cumplimiento de sus deberes constitucionales en materia fiscal. Por el contrario, si un sistema es complejo, ello alienta y facilita la elusión y la evasión tributaria, negligente o dolosamente. Un sistema complejo, además, demanda de una alta distracción de recursos adicionales, tanto por parte del contribuyente (2) como de la administración tributaria (3), encareciendo la gestión de ambos actores en el cumplimiento de las obligaciones fiscales.

Si en términos de Impuesto a las ganancias, el sistema tributario vigente hasta diciembre de 2016 ya era complejo, la implementación de dos nuevos sistemas – el atribuido y el semi integrado, alternativos para el 92% de los contribuyentes – lo complejizan aún más. Es más, el SII emitió en julio del año pasado, la circular 49, documento de 209 páginas que, producto de la ley de “simplificación”, dejó sin efecto a cuatro circulares publicadas en 2015 que entre todas contaban con 230 páginas. Demasiado texto técnico para interpretar una norma que consta en unas pocas páginas y que sin duda perjudicará la gestión tributaria de la pequeña y mediana empresa. En términos de Impuestos a la Renta, la “simplificación” se orientó más bien a facilitar las labores administrativas del fisco que a beneficiar a los contribuyentes, obligando, por ejemplo, a aquellos organizados como sociedades anónimas a tributar en un régimen que perfectamente no quieren u obligarlos a una onerosa reorganización para acceder al régimen deseado.

En este mismo ámbito, ex ministros de Hacienda de distinta tendencia política (El Mercurio, Economía y Negocios, 5/8/2016) –uno de los cuales catalogó la reforma como un engendro- y un ex directores del SII (El Mercurio, Economía y Negocios, 2/1/2017), entre otras personalidades estiman que la reforma no recaudará lo que se estimó en un comienzo – tres puntos del PIB – y vislumbran un inminente nuevo proyecto de reforma tributaria, que considere un sistema único y general que sea totalmente integrado. Es decir, se pone de manifiesto lo que muchos pensamos: el nuevo sistema no es flexible, no es suficiente, no es eficiente y mucho menos simple.

En los próximos años, durante la implementación, fiscalización y cuantificación de los efectos de este complejo sistema fiscal, se cuestionará – además y de manera fundamental- el importante principio de la equidad tributaria.

Para efectos de aplicar los impuestos personales a los propietarios por las rentas determinadas en sus empresas, la Ley sobre Impuesto a la Renta estableció, a contar del 1º de enero de 2017, dos nuevos regímenes generales de tributación. El régimen de renta atribuida y el régimen de imputación parcial de créditos (conocido también como sistema semi integrado). En el primer régimen, con tasa de impuesto de 25% para la empresa, sus propietarios tributarán en sus gravámenes personales por las utilidades atribuidas desde su organización, hagan o no retiro de dichas utilidades, pudiendo utilizar el 100% del Impuesto de Primera Categoría como crédito contra sus impuestos personales. En el segundo régimen, con tasa de impuesto para la empresa de 25,5% en 2017 y 27% desde 2018 en adelante, sus propietarios tributarán en sus impuestos personales por las utilidades efectivamente retiradas, pudiendo utilizar sólo el 65% del Impuesto de Primera Categoría que soportó la empresa, como crédito contra los impuestos finales o personales, régimen de similar aplicación en su mecánica, al régimen que rigió hasta el 31 de diciembre de 2016.

Los empresarios individuales (EI), las empresas individuales de responsabilidad limitada (EIRL), las agencias de empresas extranjeras, las comunidades, las sociedades de personas y Sociedades por acciones (SpA) –estas últimas constituidas exclusivamente por personas naturales con domicilio o residencia en el país y/o contribuyentes sin domicilio ni residencia en Chile- tenían la opción de elegir el régimen de tributación general de sus rentas hasta el 31 de diciembre de 2016. El resto de los contribuyentes –entre ellas las sociedades anónimas abiertas y cerradas- tributarán por defecto y coercitivamente en el sistema semi integrado. Para aquellos que, teniendo la opción de elegir, no la hayan llevado a cabo en los plazos estipulados, la Ley les asignará el sistema atribuido a los EI, EIRL, comunidades y las mencionadas sociedades de personas y el sistema semi integrado a las Spa y agencias o sucursales de empresas extranjeras. La permanencia en el régimen optado o definido por Ley, será de al menos cinco años consecutivos antes de poder optar a la otra opción.

Si un contribuyente escoge la opción errada o por defecto se le asigna la opción menos conveniente, podrá tener gravosas consecuencias en la tributación de sus rentas personales.

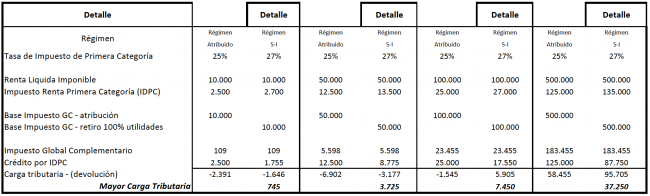

A continuación, presentamos ejemplos básicos, utilizando tablas definitivas de Impuesto de Primera Categoría y tabla de Impuesto Global Complementario del Año Tributario 2016, considerando que la tasa marginal máxima de la referida tabla baja de 40% a 35% a contar del año tributario 2017, situación que no afecta cualitativamente el desarrollo de los ejercicios.

Imaginemos el caso de un pequeño o mediano contribuyente (no sobrepasan las ventas anuales de 25.000 y 100.000 UF respectivamente), constituido como una SpA, que debiendo optar por el régimen atribuido -porque en forma habitual hace retiro total de las utilidades de su empresa- es definido por Ley o erradamente escoge el sistema semi integrado.

En el contexto absolutamente posible de cuatro escenarios de utilidades generadas por este tipo de empresas, analicemos cada una de ellas.

• En el primer escenario de renta empresa de M$ 10.000, el propietario, debiendo recibir una revolución de M$ 2.391, percibe sólo $1.646 producto que el sistema de imputación parcial sólo le otorga el 65% del crédito por IDPC y no el 100% asignado en el régimen atribuido. En este caso, el indebido exceso de carga tributaria alcanza la suma de M$ 745 en sus impuestos personales.

• En los siguientes tres escenarios, bajo el mismo análisis, el indebido exceso de carga tributaria alcanza la suma de M$ 3.725, M$ 7.450 y M$ 37.250 respectivamente.

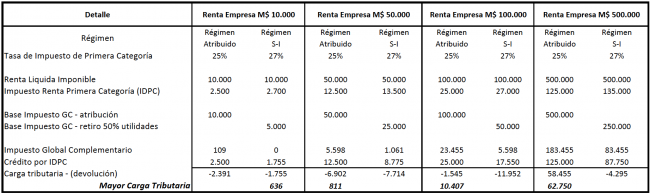

El siguiente caso es de una EIRL que debiendo tributar en el régimen semi integrado, porque en forma habitual hace retiro sólo de la mitad de las utilidades, reinvirtiendo la otra mitad en su empresa queda por defecto o escoge erróneamente el régimen atribuido.

Igual que en el caso anterior, analicemos cuatro escenarios.

• El primer escenario de renta empresa M$ 10.000 y hasta M$ 43.900, al propietario efectivamente convendría el régimen atribuido, bajo los supuestos de retiros planteados, ya que desde la renta de M$ 43.900 hacia arriba, provocaría exceso indebido de tributación.

• En los siguientes tres escenarios, bajo el mismo análisis, el indebido exceso de carga tributaria alcanza la suma de M$ 811, M$ 10.407 y M$ 62.750 respectivamente.

Como podemos apreciar en estos simples ejemplos, la imposición de un determinado régimen de tributación o la elección errada de un sistema impositivo, ya sea producto de su ignorancia tributaria, de su incapacidad financiera de recurrir a la asesoría del conocimiento experto o de eventuales cambios futuros en su estructura de retiros de utilidades desde su empresa, pueden provocar importantes detrimentos patrimoniales en un contribuyente, obligándolos además, a permanecer coactivamente por cinco años en ese indeseado régimen.

En términos generales, si interpelamos al sentido común y hacemos eco de la opinión de ex ministros, autoridades y de especialistas en tributación sobre la incertidumbre en la certeza jurídica de las actuales y futuras interpretaciones legales en esta materia y si además, obviamos el sesgo ideológico que en parte motivó aspectos importantes de la actual reforma y consideramos las dificultades de implementación de las normas comentadas, no es difícil prever –cuestión que ya se comenta en distintos círculos- que durante una próxima administración, verá la luz una nueva reforma tributaria (4) que -ojalá- se desarrolle lejos de la imaginación surrealista de sus creadores y se abstraiga de aspiraciones ideológicas, se sustente en la opinión transversal de especialistas en el área y se ciña alrededor de los deseables atributos anteriormente comentados.

Mientras tanto, una ley transitoria podría establecer un período de marcha blanca para ayudar a contribuyentes (sobre todo a pequeñas y medianas empresas) a retractarse y modificar su régimen tributario. Aunque esta propuesta contemple elementos complejos, ¿sería más complejo que nuestro actual sistema tributario? Lo dudo.

(1) Documento del SII: “Diagnóstico del Sistema Tributario Chileno”, 2016, http://www.sii.cl/aprenda_sobre_impuestos/estudios/diagnostico

(2) Que requiere horas de perfeccionamiento y la contratación de servicios tributarios de apoyo, no considerados en el presupuesto de su gestión.

(3) El ente fiscalizador de los impuestos en Chile, deberá invertir en importantes incrementos en niveles de capacitación de fiscalizadores y administrativos fiscales.

(4) Compartiendo, entre otras propuestas, la del director de Clapes UC: “…volver al esquema de integración total (de rentas) y simplificación del sistema a un solo régimen, eliminando la renta atribuida…”. El Mercurio 5/8/2016