Por: Humberto A. Borges Quintanilla, Doctor © en Contabilidad y Finanzas en la Universidad de Zaragoza, España. Director del Diplomado en Gestión Tributaria FEN- UAH

Publicado en revista Observatorio Económico Especial Octubre, 2020

Estamos ad portas de un plebiscito que comenzará un proceso de restructuración de la política de Chile y, tal vez, comenzar un proceso de modernización en busca de un país más justo. Además, paralelamente ha comenzado la discusión tributaria, con la idea solventar el retiro del 10% de las AFPs y otros gastos de la pandemia. Pero, nuevamente, surgen ideas de obtención de recursos mediante el IVA, el impuesto más regresivo y que dañaría más a las clases medias y a las más empobrecidas por la pandemia. Esta situación solo demuestra, una vez más, que muchas de las reformas se piensan mirando los libros de los 1980s y 1990s, sin considerar, que hoy tenemos más de una alternativa para solventar los gastos de la pandemia y los gastos estatales.

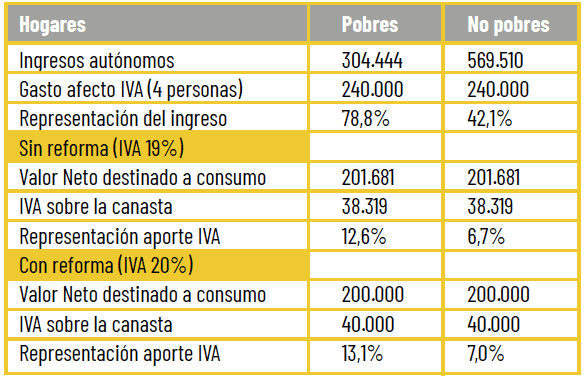

Primero, la idea de que el IVA es un impuesto bueno para la economía no es correcta en un momento de crisis como el actual, con alto desempleo y en medio de una pandemia. Podemos observar, los ingresos autónomos mensuales de los hogares pobres estimados en $304.444, en contraste con los hogares no pobres, donde el ingreso autónomo promedio mensual era de $569.510 (nov. 2017; Informe de Desarrollo 2020), observando el tamaño medio de los hogares pobres con 3,5 personas por hogar.

Podemos explicar la injusticia del aumento del IVA, con un ejemplo: una familia con 4 personas que consume una canasta básica por persona de $60.000 afecta a IVA mensual (cuatro canastas). Las familias pobres destinan 78,8% a las canastas básicas y 12,6% es el aporte de IVA al Estado. Por el contrario, un hogar no pobre puede destina 42,1% a la canasta básica y 6,7% es el aporte de IVA de una familia no pobre de su renta mensual.

Para algunos expertos los $1.681 que aumentará las canastas de una familia por el aumento de 1% del IVA es un costo muy bajo, pero para una familia pobre que no tiene espacio para ahorrar para una vivienda o mejorar sus condiciones, es un costo muy elevado. Por otro lado, las familias no pobres pueden ahorrar y absorber el impuesto con el resto de su renta mensual, el impacto no es significativo en su caso.

La OCDE especifica que el IVA representa sobre los 40 puntos de los ingresos estatales en Chile, indicando que el país debe disminuir el porcentaje aumentando otros impuestos, evitando el efecto regresivo del IVA. En cambio, en el país se tomo livianamente esta propuesta y se pretende llevar al consumo el costo del retiro del 10%, es decir, un impuesto IVA encubierto.

Tenemos otras alternativas con el IVA, entrar en una reforma completa de este impuesto, es decir, convertir al IVA en un impuesto diferenciado. La diferenciación se debe realizar en productos de consumo básico (alimentos y salud) los cuales deben tener un impuesto menor que apoyara a las familias más pobres. Además, paralelamente aumentar la tasa en los productos que no son de primera necesidad, enfocándose en los productos que dañan la salud, como son los altos en azucares y saturados en grasa. Por ejemplo, el IVA que hoy se cobra sobre los servicios digitales es positivo, ya que es un costo que se debe pagar por los costos indirectos de Uber y otros servicios.

Alternativa de aumentar otros impuestos

Existen otras alternativas, volver a revisar el impuesto a la renta de las personas. Según la OCDE, el porcentaje de aporte de impuesto a la renta a las personas es muy bajo, generalmente se debe a reformas que la han disminuido en el tiempo. Por ejemplo, la rebaja de tasa de 40% a 35% de IGC al tramo más alto de ingresos (150 UTA y más de ingresos anuales). Las rentas más altas del país corresponden a “altos puestos en las empresas (directores y gerentes), algunos dueños de grandes empresas y profesionales muy cotizados en el mercado, el promedio mensual de renta neta sería más de M$7.046 mensual”. (Borges, 2018), las cuales fueron beneficiadas con esta reforma.

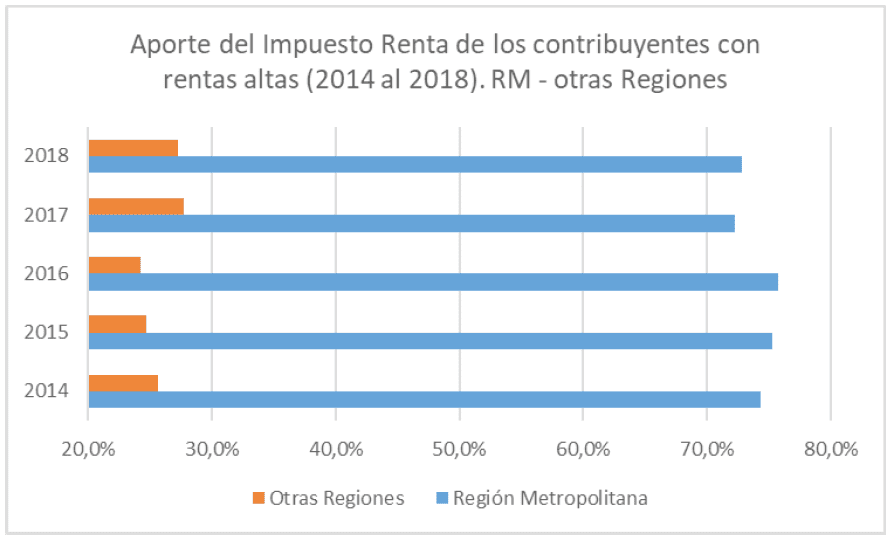

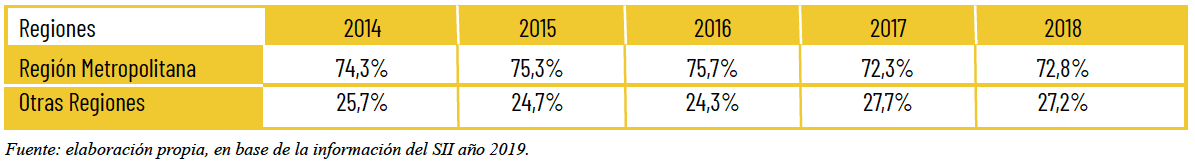

Durante enero 2020 se repuso la tasa de 40% a rentas superiores de 15 millones mensuales, con esto se reduce un poco la desigualdad que se relaciona a la rebaja impositiva entre el 2017 al 2019. La cual podemos observar en el gráfico, donde se muestran los aportes de las rentas más altas del país mediante el impuesto a la renta. Los aportes corresponden al 74,3% en el 2014 y va en aumento hasta el año 2016, luego se aplicó la disminución a las rentas más altas, produciendo una disminución en el aporte de la Región Metropolitana, esta disminución se debe a que las rentas más altas principales se encuentran en esta región. En conclusión, la medida de la rebaja del 40% al 35% generó una desigualdad territorial y por contribuyente, es decir, las regiones entregaron más aportes al Estado. En conclusión, la medida de rebajar el impuesto a las rentas de las personas beneficio a la región más rica y con mayor índice de desarrollo regional del país (Región Metropolitana).

Una propuesta alternativa, es aumentar la tasa del impuesto a las rentas superiores a los 18 millones mensuales con una tasa del 43%, introduciendo de esta manera una mayor carga de impuesto a la Región Metropolitana, mejorando así, la justicia impositiva y territorial.

Bibliografía

Borges, H. (2018). Tributación: Herramienta estratégica para lograr el bienestar social y equidad. Observatorio Económico, (126), 6-7. https://doi.org/10.11565/oe.vi126.55

Informe de Desarrollo Social (IDS) 2020. http://www.desarrollosocialyfamilia.gob.cl/informacion-social/informes-de-desarrollo-social