A mediados de junio se reactivó en el Congreso un proyecto de ley que estaba desde 2015 en espera. Se trata del proyecto de ley que modifica las leyes N°s 18.045 y 18.046, para establecer nuevas exigencias de transparencia y reforzamiento de responsabilidades de los agentes en los mercados, el cual regula a los intermediarios que pueden participar en el mercado como asesores previsionales y restringe el derecho de libre cambio entre los distintos fondos disponible por un afiliado.

Por: Rafael Romero M., Doctor of Business Administration, Questrom School of Business, Boston University, EE.UU. Profesor Asociado FEN-UAH.

Publicado en revista Observatorio Económico Nº 146, 2020.

Los temas atingentes a las Administradoras de Fondos de Pensiones (AFPs) generan una gran exposición en los medios de comunicación, donde de forma rápida aparecen figuras públicas que emiten una opinión mediática, lo que evidencia la alta sensibilidad pública ante los temas asociados al sistema de pensiones. En el artículo de Romero (2020) ¿Qué pueden hacer la AFPs para apoyar a las Pymes?, se adelantó esa idea. En aquel artículo se resaltó por un lado los atractivos retornos reales de las AFPs en los últimos diez años, y por otro, se mencionan algunas críticas al sistema de pensiones personificados por las AFPs.

El presente artículo, busca proponer varios puntos de vistas y algunas reflexiones asociadas a reglamentación que propone restringir el libre cambio de fondos.

ARGUMENTOS DE ORGANISMOS NACIONALES E INTERNACIONALES

Existen argumentos y estudios de los cuerpos técnicos involucrados directamente con la supervisión de las AFP, tal como los enumerara López (2020), los que corresponden, principalmente a la Superintendencia de Pensiones (SP) y al Banco Central de Chile (BC). En el estudio de la Superintendencia de Pensiones (2020) se analizó la tendencia de los traspasos entre fondos durante el período marzo 2014 – enero 2020 y el desempeño obtenido por los afiliados. De acuerdo a este análisis, los traspasos de fondos de pensiones han aumentado considerablemente, tanto en el número de transacciones como en los montos involucrados. En enero de 2020, más de 200 mil afiliados realizaron traspasos de fondos de sus cuentas obligatorias, cifra que fue superior al total de cambios de fondos de pensiones reportados durante el año 2014. El documento concluye que cerca de 75% de los afiliados tuvieron un peor desempeño tras el cambio de fondo, en contraste de aquellos que mantuvieron el saldo de ahorro previsional en el fondo original.

El Banco Central ha liderado el argumento de desestabilización del mercado de capitales y mercado cambiario, debido a los masivos y repentinos traspasos de fondos, presentando evidencia concreta sobre estos eventos en los Informes de Estabilidad Financiera (Banco Central (2020, a)). De acuerdo a dichos reportes, se entiende como desestabilización del mercado a importantes cambios en los precios de los activos financieros, tales como bonos y acciones, además de efectos en el precio del tipo de cambio.

El primer Informe de Asistencia Técnica solicitada a la OCDE (2020) sobre experiencia internacional comparada en regulación de asesores previsionales y cambios entre fondos de pensiones, contiene argumentos a favor de restringir el cambio de fondos. De acuerdo a este estudio, las transferencias frecuentes de inversiones pueden tener consecuencias negativas para los ahorros individuales para la jubilación, los mercados financieros y la economía en general. Se argumenta que los frecuentes cambios en las inversiones hacen que sea más difícil para las personas participar en una estrategia de inversión a largo plazo y reduce las ganancias potenciales derivadas de la inversión a largo plazo. En general, los afiliados terminan con retornos más bajos, respecto de los que podrían haber recibido de permanecer en un único fondo. Adicionalmente, los fondos de pensiones necesitan más liquidez y, por lo tanto, mantienen activos más líquidos para poder satisfacer las solicitudes de transferencia, lo que reduce la duración (1) de su estrategia de inversión y los posibles beneficios de la inversión a largo plazo. Así, los grandes volúmenes de transferencias amenazan la estabilidad del mercado debido al impacto en los precios de los activos y en los tipos de cambio. Finalmente, los aspectos que empeoran la situación descrita, corresponden a las recomendaciones para “cronometrar el mercado” (“market timing” (2)) y las reacciones a corto plazo ante bajas del mercado, que tienden a ignorar la naturaleza de largo plazo de los ahorros para la jubilación e implica mayores riesgos para los participantes.

CRITICAS A LA PROPUESTA LEGISLATIVA

Por otro lado, los agentes y personalidades que se oponen o critican a la propuesta legislativa, consideran argumentos que van desde la persecución hacia los Asesores Previsionales Masivos (APM) (3) hasta insinuar un ánimo de beneficio hacia las Administradoras de Fondos Previsionales.

Incluso, algunos senadores y diputados, han comparado esta legislación con un “corralito”, en alusión a la experiencia vivida por Argentina en el período 2001-2002, bajo el Gobierno de Fernando de la Rúa (4).

LIMITAR LA LIBERTAD ES COSTOSO, PERO HAY QUE CONSIDERAR TODOS LOS ASPECTOS DEL PROBLEMA

Ciertamente, el aspecto más discutible de la propuesta legislativa es la limitación en la libertad de los afiliados de cambiar de fondo, de modo rápido y sin restricciones. Desde un punto de vista político puede ser costoso para un senador o un diputado legislar en favor de la reducción de un derecho de los afiliados, que principalmente los afiliados activos (5) ven como ventajosa. Este es un aspecto subjetivo, difícil de ponderar desde un punto de vista técnico. Bajo este contexto, a continuación se reflexiona sobre una serie de argumentos del debate, con la finalidad de ayudar a clarificación los elementos que allí se discuten.

¿Es la propuesta legislativa un “corralito”? Si se entiende como “corralito”, la pérdida de un afiliado de disponer de forma libre sus fondos, se puede argumentar que la naturaleza misma del sistema de ahorro individual es de un ahorro forzoso que solo se puede utilizar en caso de jubilación, donde los recursos acumulados son entregados de manera paulatina en el tiempo. Por lo tanto, la nueva norma, mantiene la restricción que trae el sistema desde su origen y que caracteriza cualquier sistema de ahorro para la vejez, en efecto, no podría ser calificada de “corralito”.

¿Es muy cuantioso el impacto que puede causar en el sistema la transferencia de fondos de los afiliados? La repuesta a esta pregunta depende de diversos factores, entre los más relevantes, el impacto dependerá de sí la transferencia entre fondos se realiza de manera aislada o es parte de un cambio masivo en un corto periodo de tiempo.

Por una parte, los cambios de fondos eventuales y aislados, no deberían tener un impacto en el mercado de capital o en el mercado de divisas. Sin embargo, cuando los cambios de fondos son masivos, generan costos para el sistema en su conjunto, que recaen a su vez no solo en los afiliados activos, sino que también en los pasivos.

Cada vez que una AFP tiene que reestructurar su portafolio ante cambios masivos hay costos directos asociados, que incluyen el pago de comisiones y el exceso de liquidez (6) que debe mantener para hacer frente a eventuales cambios masivos.

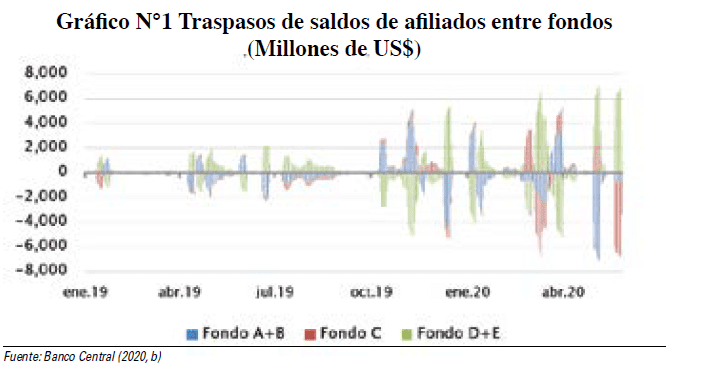

En el Gráfico N°1 se muestra el traspaso de saldos de afiliados entre fondos para el periodo enero 2019- abril 2020, información extraída del Banco Central (2020, b) en base a información de Superintendencia de Pensiones. En general, se observan traspasos masivos entre fondos, que a su vez involucran saldos crecientes de recursos. Las cifras informadas se construyeron por medio de una suma móvil de saldos traspasados de 7 días en torno a fechas de cambio. Así, se observa que, en lapsos breves de tiempo, de 7 días, los montos traspasados superan los US$6.000 millones, monto que para el mercado local son extremadamente significativos.

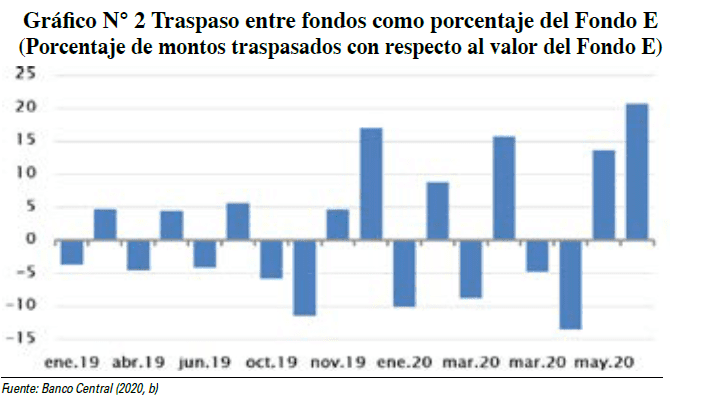

En la misma línea de análisis, en el Gráfico N°2 se presentan los traspasos entre fondos como porcentaje del Fondo E, del último año y medio (2019- 2020), los datos fueron extraídos de Banco Central (2020, b) en base a información de Superintendencia de Pensiones. Se observa que en el último periodo el porcentaje de montos traspasados con respecto al valor del fondo E sobrepasa el 20% de este fondo. Las cifras informadas se construyeron sumando los montos netos de 5 días de traspasos hacia el Fondo E (positivo) y hacia fondos A y C (negativos). Este dato es más alarmante si se considera que gran parte de este fondo está invertido en el mercado local (Chile).

En conclusión, se observan crecientes volúmenes de recursos traspasados entre fondos dentro de periodos cortos de tiempo. Lo critico corresponde a que dichos montos como porcentaje del fondo E superan el 20%, y al estar gran parte invertido en el mercado local, las variaciones de precios de los activos tienden a ser significativas. Cabe recordar, que el Fondo E es considerado el menos riesgoso y que está invertido principalmente en instrumentos de renta fija o bonos locales.

¿Qué podría pasar con los precios de los bonos si en los siguientes llamados a cambiarse ese porcentaje sobrepasa el 50%? Si se llegara a ese escenario, se observarían grandes variaciones en los precios de los bonos y mayor incertidumbre asociada a la rentabilidad de todos los fondos.

Así, se pueden identificar costos directos asociados a mayores comisiones nacionales e internacionales y mayores costos por exceso de activos líquidos debido a los probables llamados masivos al cambio de fondo. A estos costos hay que agregar la eventual reducción de rentabilidad de los fondos debido a perturbaciones de los mercados de capitales y de divisas.

El problema es que estos costos extra son pagados por todos los afiliados a pesar de haber sido causados solo por la actuación de los afiliados activos, quiénes poseen la expectativa de que su rentabilidad será mayor que comportarse de manera pasiva. Actualmente, un afiliado activo no paga ningún precio cuando da una orden de cambio de fondo. Sin embargo, y de acuerdo a lo revisado anteriormente, cuando ocurren cambios masivos no son inocuos para el sistema de pensiones. Por lo tanto, al ser gratis el cambio de fondos, se genera un uso sin límite del mecanismo bajo la expectativa de que por cada cambio se está generando una rentabilidad adicional a la que se habría obtenido de comportarse de un modo pasivo.

Es así, que se visualiza un importante problema desde el punto de vista del comportamiento de los afiliados activos. Al haber un servicio de cambio de fondos que no impone ningún costo al afiliado activo, éste tiende a sobre utilizarlo, confiando en una expectativa de mayor rentabilidad en su cuenta individual por cada vez que traspasa sus ahorros desde un fondo a otro. Sin embargo, este segundo punto, ha sido cuestionado por Superintendencia de Pensiones (2020), como ya fue mencionado.

¿CÓMO OPERAN OTRAS INDUSTRIAS PARECIDAS A LAS AFP?

Si se piensan los fondos de las AFPs como Fondos Mutuos (FM), en que los recursos están invertidos en activos financieros, y donde los clientes de un FM tienen libertad de entrar y salir, ¿Por qué se plantea restringir la libertad en el cambio de fondos de los afiliados a las AFPs?

Si bien es cierto, conceptualmente los Fondos Mutuos son similares a los fondos de las AFPs, en la práctica son muy distintos. No hay Fondo Mutuo en Chile que se acerque al tamaño de los recursos administrados por la AFPs. De acuerdo a AAFM (2020), al 31 de diciembre de 2019, el patrimonio promedio efectivo administrado por la industria de fondos mutuos en Chile alcanzó los $45.053 mil millones, monto muy inferior a los $158.622 mil millones de patrimonio de los fondos administrados por las AFPs (7). A esa misma fecha, el número de participantes en los FM superaba los 2,5 millones y el número de alternativas de inversión disponibles se ubicó en 2.800 series (8).

El Fondo Mutuo más grande puede comprar o vender instrumentos financieros y los precios de mercado de los activos podrían variar marginalmente, debido a la mayor atomización de las inversiones. Sin embargo, si todas las AFPs van al mercado a comprar o vender instrumentos financieros con el objetivo de reajustar sus portafolios, tras un llamado masivo al cambio de fondo, dicho movimiento puede tener grandes repercusiones en los precios de los activos financieros.

En la práctica otra gran diferencia, entre un Fondo Mutuo y las AFPS, radica en que el FM le cobra una comisión adicional a su cliente en caso de que solicite cambios en su inversión, mientras que para los afiliados a las AFPs no hay comisiones por cambios en el fondo de pensión.

Finalmente, la gran diferencia conceptual, es que las AFPs tienen el mandato de maximizar la rentabilidad de los recursos en el largo plazo y ello requiere tener una estrategia de inversión con ese propósito. Algunas inversiones en acciones de grandes empresas son muy líquidas, por lo que comprar o vender altos volúmenes de ellas no afecta mayormente su precio. Sin embargo, madurar en varios años y que no tienen precios diarios de mercado, por lo que las AFPs no pueden venderlas ante cambios masivos de fondos.

En efecto, se requieren más estudios para poder identificar si los afiliados activos están obteniendo una mejor rentabilidad respecto a un afiliado pasivo, además de identificar los costos que sufre el sistema de pensiones ante los cambios de fondos masivos. Los afiliados activos generan una externalidad o costo extra a los afiliados pasivos, por lo que la solución que da la economía es imponer un precio a los afiliados activos por los costos que generan por su conducta, donde dicho precio pagado debería ir en beneficio del fondo para todos los afiliados.

En la industria de Fondos Mutuos ya existe un esquema de tarificación que captura la situación que se está analizando sobre cambios masivos. Este precio es llamado “swing price”, cuyo objetivo es imputar el costo de comprar o vender activos a los compradores en caso de que un día haya más suscriptores que reembolsos, o a los que reembolsan en caso de que haya más reembolsos que suscripciones.

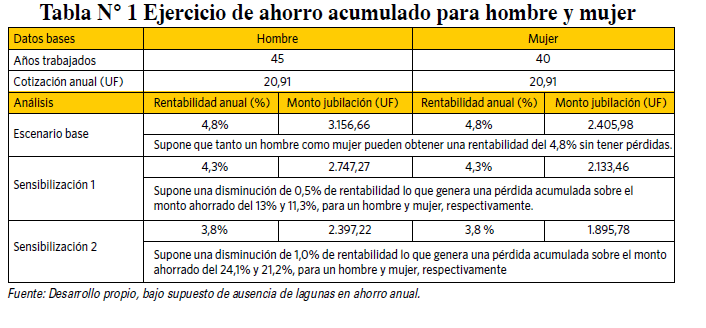

Según algunos especialistas, el costo anual que está generando los cambios masivos de fondos de pensiones va desde 0,5% a 1% anual, y este costo podría aumentar en el futuro. Pensemos en un afiliado que posee un sueldo de $500.000 que equivale a UF 17,42, a la UF del 30 junio de 2020. Al año contribuirá para su ahorro previsional en UF 20,91, equivalente al 10% de su sueldo anual. Comenzó a trabajar con 20 años recién cumplidos, y para poder jubilarse debe trabajar 45 años y 40 años, si es hombre y mujer, respectivamente. Bajo el supuesto de que la rentabilidad sin cambios masivos es de 4,8% anual, y que los cambios masivos pueden reducir la rentabilidad anual entre 0,5% y 1,0% anual, entonces, la rentabilidad aplicable fluctuaría entre 4,3% y 3,8% anual. La Tabla N°1 resume los principales resultados sobre el ahorro acumulado en UF a la tasa de retorno sin cambios masivos (4,8%) y con cambios masivos, cuyas tasas fluctuarían entre 3,8% y 4,3% anual. Para efectos del análisis, se definió como escenario base la situación donde no existen cambios masivos de fondos y los afiliados pueden obtener una rentabilidad anual sobre sus fondos de pensiones del 4,8%, mientras que se incorpora un escenario donde si ocurre se generan cambios de fondos, lo que podría generar que los afiliados perciban una rentabilidad anual inferior sobre sus fondos del 4,3% (sensibilización 1) y del 3,8% (sensibilización 2).

Considerando el supuesto base de una tasa de rentabilidad anual de 4,8% en los fondos de pensiones, un hombre podría ahorrar UF 3.156,66 y una mujer UF 2.405,98. El menor ahorro acumulado de la mujer se debe a la diferencia de 5 años de mayor ahorro del hombre, como consecuencia directa de la edad de jubilación establecida de 65 para los hombres y de los 60 años para las mujeres.

Si debido a los costos para todos los afiliados asociados a los masivos cambios de fondos, se perdiera entre 0,5% y 1,0% anual, entonces, los hombres podrían acumular un fondo para la jubilación entre un 13,0% y 24,1% menos, mientras que las mujeres un monto acumulado entre un 11,3% y 21,2% menor. Lo que tendría como consecuencia pensiones inferiores debido al menor saldo acumulado.

Hay otras categorías de inversiones, tales como los activos alternativos, que son diseñadas para madurar en varios años y que no tienen precios diarios de mercado, por lo que las AFPs no pueden venderlas ante cambios masivos de fondos.

CONCLUSION

A modo de reflexión final, a pesar de que parece políticamente muy difícil apoyar una legislación que limite la libertad de los afiliados, hay variados sustentos técnicos a favor de dicha propuesta.

Por una parte, de acuerdo con la argumentación macroeconómica de inestabilidad para el mercado de capitales y cambiario, se impactaría el precio de los activos financieros, afectando el valor de los fondos de todos los afiliados, tanto de los activos como de los pasivos. Por otra parte, las AFPs ante la incertidumbre de eventuales llamados a cambios masivos deben mantener exceso de activos líquidos, los que entregan una baja rentabilidad. Finalmente, por las inversiones en fondos internacionales, las AFPs reciben mayores cobros si retiran grandes volúmenes de recursos para hacer frente a los cambios masivos, y estos cobros son cargados a los fondos de todos los afiliados.

Todos estos impactos negativos, según algunos especialistas podrían implicar un costo entre 0,5% y 1,0% de menor rentabilidad anual para todos los fondos administrados por las AFPs.

De confirmarse estas pérdidas en rentabilidades anuales y si se mantiene el actual comportamiento de cambios masivos sin imponer restricciones, es posible estimar que un afiliado con las características mencionadas en la Tabla N° 1 podría tener un menor ahorro acumulado de entre el 13,0% y 24,1% y entre el 11,3% y 21,2%, si es hombre o mujer, respectivamente.

Bajo este escenario, como propuesta en contra de esta externalidad negativa, se legisla para restringir los cambios masivos de fondos, o bien, se adopta una política de cobrar a los afiliados activos los costos que generen hacia todo el sistema a modo de compensación, tal que ese cobro vaya a beneficio de todos los afiliados.

- En Finanzas el concepto de Duración (Duration) de un activo financiero se refiere al promedio ponderado de los distintos vencimientos de los flujos de efectivo prometidos por el activo. https://es.wikipedia.org/wiki/Duraci%C3%B3n_de_Macaulay Por lo tanto, las AFPs al reducir la duración para tener más activos líquidos estaría privilegiando inversiones de corto plazo.

- Market timing es la estrategia de tomar decisiones de compra o venta de activos financieros intentando predecir el movimiento futuro del mercado.

- Están los asesores de inversión regulados y aquellos que se presentan como tales sin estar sujetos a supervisión, en este último grupo se clasifican los Asesores Previsionales Masivos (APM), en que su actividad más pública es recomendar de modo masivo a los afiliados transferencias entre fondos.

- Un corralito bancario es una restricción decretada por un gobierno que consiste en impedir que los bancos abran sus puertas para evitar que los ciudadanos retiren su dinero al mismo tiempo. https://economipedia.com/definiciones/corralito-bancario.html

- Afiliado activo se refiere a aquellos individuos que reaccionan rápidamente ante las recomendaciones de los APM, afiliados pasivos son aquellos que permanecen en un fondo por largos periodos de tiempo.

- Este exceso de liquidez reduce la duración del fondo.

- https://www.spensiones.cl/apps/valoresCuotaFondo/vcfAFP.php?tf=E

- Una serie es la forma en la que un FM clasifica y agrupa las diferentes cuotas, dentro de un mismo fondo la diferencia entre una serie y otra es el costo que se cobrará por la administración del fondo junto con otras características. https://www.rankia.cl/blog/fondos-mutuos-agf/3143074-como-funcionan-series-fondos#:~:text=Una%20serie%20es%20la%20forma,y%20el%20horizonte%20de%20inversi%C3%B3n.

Referencias

- Asociación de Administradoras de Fondos Mutuos de Chile, AAFM (2020). Informa anual Fondos Mutuos, Cifras a diciembre de 2019. http://www.aafm.cl/2016/wp-content/uploads/2020/03/Informe-anual-2019.pdf

- Banco Central (2020, a). Regulación de Asesores Previsionales y Estabilidad Financiera (Recuadro V.1) en Informe de Estabilidad Financiera, Primer Semestre de 2020, https://www.bcentral.cl/documents/33528/2294181/IEF1_2020_rec_Regulacion_asesores.pdf/3fe6f2c6-6160-db35-eab9c592d0ce16ce?t=1589338190737

- Banco Central (2020, b) Proyecto de Ley sobre Transparencia y Reforzamiento de Responsabilidades de los Agentes de los Mercados. Presentación de Mario Marcel (10 de junio de 2020) https://www.bcentral.cl/contenido/-/detalle/proyecto-de-ley-sobre-transparencia-yreforzamiento-de-responsabilidades-de-los-agentes-de-los-mercados

- López, F. (2020). Multifondos y COVID-19. Observatorio Económico, (143), 4-5.

- Organización para la Cooperación y el Desarrollo Económico, OECD (2020). Primer Informe de la Asistencia Técnica solicitada a la OCDE sobre experiencia internacional comparada en regulación de asesores previsionales y cambios entre fondos de pensiones https://www.hacienda.cl/consejo-de-estabilidadfinanciera/informes/primer-informe-de-la-asistencia-tecnica.html

- Romero, R. (2020). ¿Qué pueden hacer las AFPs para contribuir a mitigar la crisis económica que está causando el COVID-19? Observatorio Económico, (144), 6-7.

- Superintendencia de Pensiones (2020). Nota Técnica N° 6 Evolución y desempeño de los cambios de fondos, mayo 2020 https://www.spensiones.cl/portal/institucional/594/articles-13911_recurso_1.pdf