Por: Humberto A. Borges Quintanilla. Doctor © en Contabilidad y Finanzas en la Universidad de Zaragoza, España. Académico FEN-UAH. Director del Diplomado en Gestión Tributara; y Luis Eduardo Gallardo G. Magíster en Gestión Tributaria, Universidad Finis Terrae. Docente del Diplomado en Gestión Tributara FEN-UAH.

Publicado en revista Observatorio Económico Nº 148, 2020.

Cuando en China se realizaba una cuarentena estricta y en parte de Europa se encendían las alarmas por la aparición del COVID-19, en Chile se promulgó la Ley 21.210, publicada el 24 de febrero de 2020, y denominada “Modernización Tributaria”. Además, de los cambios de regímenes tributarios, se han establecido nuevos tributos: los Impuestos a los Servicios Digitales (ISD) e Impuestos Regionales.

Recordemos que la modernización tributaria tenía más de un objetivo, pero el principal fue “aumentar el número de empresas que puedan acceder al 14 ter, aumentando el tramo de aceptación de Pymes” (Borges y Pinto, 2018). Para muchos actores técnicos y políticos la anterior reforma fue un golpe potente a las Pymes, ya que las discriminó por su estructura jurídica de sociedad anónima (S.A.) y por ventas superiores a 50.000 UF.

La nueva norma, con el art. 14 D n°3, elimina la discriminación a las S.A., además, las empresas logran beneficios al integrar las que no superen las 75.000 UF de venta y que sus participaciones sociales percibidas no superen en conjunto el 35% del total de sus ingresos, restringiendo a las empresas de papel en los beneficios de este nuevo régimen.

La promulgación de la ley 21.210, además, propone para las Pymes en el 14 D n°3 una tributación de los propietarios en base a retiros o distribuciones, pudiendo gozar de una rebaja del 50% de la RLI al no retirar con tope de 5.000 UF. Respecto a nuestro análisis, adiciona un beneficio por reinvertir, es decir, “no retirar el dinero es beneficioso”. Lo último es importante, ya que evita fuga de dinero, algunos dueños preferían retirar el total de las utilidades de las empresas en condición que se les cobraba impuesto al 100% como retirado, situación que se produjo al restringir el Fondo de Utilidades Tributarias (FUT), recordemos que las empresas régimen 14 ter no entregaba incentivo al no retirar las utilidades de las Pymes.

Creación del 14 D n°8 es simbólico ya que existía una forma que daba la posibilidad de pagar un impuesto directo por parte de los socios, pero se simplifica al pagar por los socios o dueños en forma directa. En este caso, no paga la empresa el impuesto a la renta, los socios pagarán sus resultados en forma equitativa y directa. Podríamos concluir que el Régimen 14 D n°8 es un continuador legal del Régimen 14 ter vigente solo hasta el 31 de diciembre de 2019.

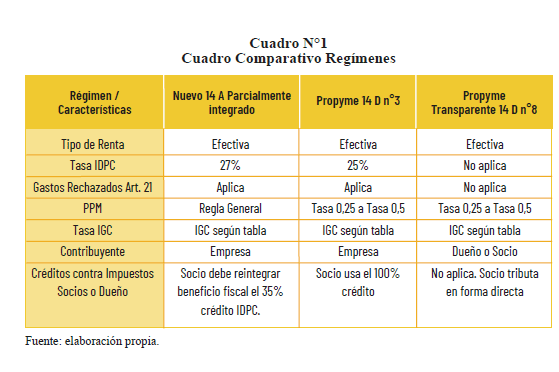

Por otro lado, en el artículo 14 Letra A los propietarios tributaran con base a un resultado sobre los retiros o distribución de utilidades, manteniendo la obligación de reintegrar a beneficio fiscal el 35% sobre el crédito, las empresas mantienen la determinación del (RAI), pero con algunos cambios que abordaremos en un nuevo artículo sobre el nuevo 14 A parcialmente integrado. (cuadro n°1).

IMPUESTOS NUEVOS Y SUS CAMBIOS

El SII en silencio y durante la parte de la pandemia más dura, mediante circulares y consultas públicas ha comenzado la aplicación de los nuevos tributos (La Tercera, 26-JUL-2020). Durante julio comenzó la implementación del cobro a los servicios digitales. Dentro de los contribuyentes extranjeros a pagar el IVA se encuentran Amazon, Apple, Booking, Airbnb, Didi, Facebook, Google, Linkedin, Microsoft, Netflix, Spotify, Uber, entre otros.

El impuesto fue muy criticado por parte de la población más joven y grupo que ocupa los servicios digitales, ya que las empresas han aumentado el valor de sus servicios por este nuevo impuesto. Pero este grupo etario ha olvidado los costos económicos y sociales de la utilización de los servicios digitales, sin pagar impuestos o costos de entrada. Por ejemplo, los servicios de traslado vía plataforma no pagan muchos de los costos que asumen los taxistas (patentes y otros permisos), es decir, estas empresas están eludiendo pagar las barreras de entradas a estas industrias, además, que son en su mayoría empresas extranjeras (DF, 15/06/20). Por un lado, la generación consumidora era parte del problema de desempleo y escape de recursos del país, hoy mínimo pagara el impuesto.

Otro impuesto, fue el impuesto a la inversión en las regiones, es decir, una contribución regional de un 1% aplicable a los proyectos nuevos de inversión que excedan de US$10 millones y que pasen el Sistema de Evaluación de Impacto Ambiental (SEIA). (Emol, 25/02/20). Hay una situación por el efecto de no incentivar a las empresas que quieran invertir, por tal motivo, el proyecto fue modificado en la comisión mixta de Hacienda, al estudiar las medidas pro Pymes, considerando que “el Fisco pagará la contribución del 1% de los proyectos de inversión hasta el 31 de diciembre de 2021”, un apoyo a las nuevas inversiones post pandemia.

LA GUINDA DE LA TORTA “MEDIDAS PRO PYMES”

Las Medidas pro Pymes, fueron rechazadas en el Senado, principalmente se cuestionan las siguientes: a) Disminución de impuesto a las Pymes del 50% de la tasa de impuesto renta que ellas deben pagar, es decir, la tasa impositiva disminuye de un 25% al 12,5%; b) Devolución del crédito fiscal de IVA acumulado de enero a mayo 2020 y; c) depreciación instantánea del 100% de bienes tangibles e intangibles hasta diciembre del 2022.

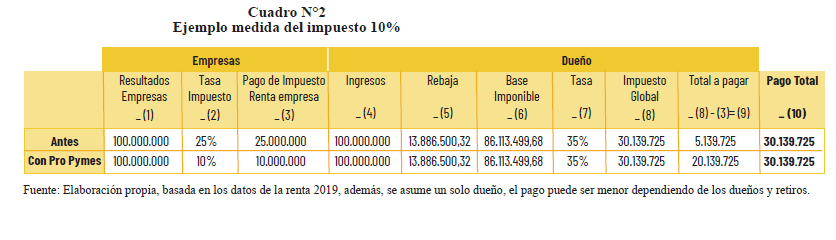

En el primer caso, la comisión mixta de Hacienda aprobó la rebaja de tasa de impuesto a la renta de las pymes en un 10%, la medida no afecta los impuestos finales, ya que los dueños de las pymes utilizan este impuesto como crédito y, en este caso, tendrán menos crédito que deducir de su propio impuesto global. (ver cuadro N°2). Es un efecto de flujo caja y es justificado por el momento de pandemia. Además, las empresas más grandes fueron beneficiadas con subsidios al trabajo con mayor intensidad que las Pymes.

La devolución del crédito fiscal IVA significa que las empresas no han realizado las ventas necesarias para absorber los créditos y la devolución del crédito, producirá otra inyección de flujo de dinero a las Pymes. La comisión mixta aprobó la devolución con la indicación “afectadas por la pandemia y han registrado caídas en sus ventas de un 30% o más”, focalizando el beneficio en las empresas dañadas por la pandemia.

Por último, el problema del rechazo se focalizó en la depreciación acelerada de Intangibles, principalmente los que son generados mediante compras de empresas y puede ser utilizado para no pagar impuesto. La comisión mixta lo aprobó con la indicación que sólo fueran “la propiedad industrial, derechos de autor y nuevas variedades vegetales” fortaleciendo las empresas innovadoras.

Bibliografía

Borges, H., & Pinto Perry, G. R. (2018). ¿Una modernización tributaria o contra reforma tributaria? Observatorio Económico, (133), 4-5. https://doi.org/10.11565/oe.vi133.10

DF, 15-06-2020. http://www.df.cl/noticias/opinion/columnistas/impuestos-digitales-justicia-por-fin/2020-06-15/183917.html

EMOL, 25-02-2020. Emol.com – https://www.emol.com/noticias/Economia/2020/02/25/977716/Presidente-Pinera-promulgacion-modernizacion-tributaria.html.

La tercera, 26-JUL-2020. https://www.latercera.com/pulso/noticia/en-silencio-el-sii-implementa-la-reforma-tributaria-regulando-el-pago-de-los-nuevos-impuestos/4YB43AIR55EELLPMYAEE6ZMUIY/.

Ley 21.210. Moderniza la Legislación Tributaria. https://www.bcn.cl/leychile/navegar?idNorma=1142667. Circular 42 de 2020.